L’État resserre l’étau fiscal sur l’immobilier locatif. Dans un pays où la pression fiscale ne cesse d’augmenter, le statut de Loueur en Meublé Non Professionnel (LMNP) était une véritable bouffée d’oxygène pour les investisseurs. Il permettait d’amortir son bien...

Quelle fiscalité pour le statut LMNP ?

Les autres articles

LMP, LMNP : Quelles Différences ?

Les investisseurs immobiliers s'intéressent de plus en plus aux statuts de loueur en meublé non professionnel (LMNP) et de loueur en meublé professionnel (LMP). Bien que similaires dans leur principe, ils présentent toutefois des différences significatives, notamment...

Le régime micro-BIC du LMNP : fonctionnement et avantages

Avant de vous lancer dans la location meublée non professionnelle (LMNP), il est crucial de bien comprendre les différentes options fiscales qui s'offrent à vous afin de choisir celle qui conviendra le mieux à votre activité. Pour en savoir plus sur le régime...

LMNP / LMP et expatrié : ce qu’il faut savoir

Vous êtes non-résident fiscal ? Exploitez les bénéfices de l'investissement locatif meublé en France. Cette stratégie patrimoniale offre un double avantage : la constitution d'un patrimoine immobilier solide et la génération de revenus complémentaires soumis à une...

Régime fiscal SCI : ce qu’il faut savoir

Si une société civile immobilière (SCI) relève en principe du régime d’imposition des sociétés de personnes, elle peut également être soumise, sur option ou de plein droit, à l’impôt sur les sociétés (IS). Les conséquences sont importantes. Il est donc essentiel...

LMNP : comment faire sa déclaration aux impôts ?

Vous êtes loueur en meublé non professionnel (LMNP) et vous ne savez pas comment déclarer vos loyers ? Le contenu de votre liasse fiscale dépend principalement du choix de votre régime d'imposition. Pour remplir sereinement votre déclaration d'impôt LMNP, découvrez le...

Parahôtellerie : quel régime fiscal ?

Vous exercez peut-être une activité de parahôtellerie sans le savoir ! Méconnue de nombreux particuliers, la parahôtellerie est trop souvent confondue avec la simple location de logements meublés. Cette activité présente pourtant des spécificités majeures et relève...

Cotisations sociales Urssaf en LMP : le guide !

Les cotisations sociales en LMP nécessitent une compréhension approfondie du sujet. Pour rappel, si vous désirez profiter du statut LMP (Loueur Meublé Professionnel) deux conditions doivent être réunies : Les loyers issus de la location meublée devront être...

Location meublée – Location nue : amortissement ou déficit ?

Si la définition des déficit et amortissement a l'air simple de prime abord, le calcul diffère lorsque le bien est détenu en nom propre (location nue, location meublée) ou en société. Déficit et amortissement en location meublée On ne peut aborder la question du...

Régime des particuliers : imposition de votre plus-value

Lorsque vous vendez votre investissement locatif à un prix supérieur à celui auquel vous l'avez acquis, vous réalisez une plus-value imposable. Si seulement ça pouvait être aussi simple ! Vous entendez souvent dire que le régime des plus-values des particuliers est...

Défiscalisation : comment tirer profit du déficit foncier ?

Si vous êtes propriétaire ou futur investisseur d'un logement nu, acheté soit en nom propre ou par le biais d'une SCI, vous pouvez vous retrouver en situation de déficit foncier. C'est à dire que les charges que vous supportez pour cette location seront plus...

SCI à l’IS et vente du bien : attention impôts ?

La SCI imposée à l'impôt sur les sociétés (IS) présente de nombreux avantages. Attention tout de même à la plus-value en cas de cession du bien. En effet, les amortissements pratiqués durant les années de détention du bien sont pris en compte, et ça peut faire très...

Comment défiscaliser un immeuble de rapport avec travaux ?

Défiscaliser un immeuble de rapport avec travaux est un outil efficace permettant d'accroitre la rentabilité de votre projet. Dans cet article nous développerons l'hypothèse d'un immeuble de rapport nécessitant des travaux : Au rez-de-chaussée : vous louez un local...

Vous souhaitez réaliser une activité de location meublée ? Le statut de Loueur Meublé Non Professionnel (LMNP) offre une imposition avantageuse de vos revenus locatifs. Pour en savoir plus, TALT vous propose un guide complet sur la fiscalité LMNP.

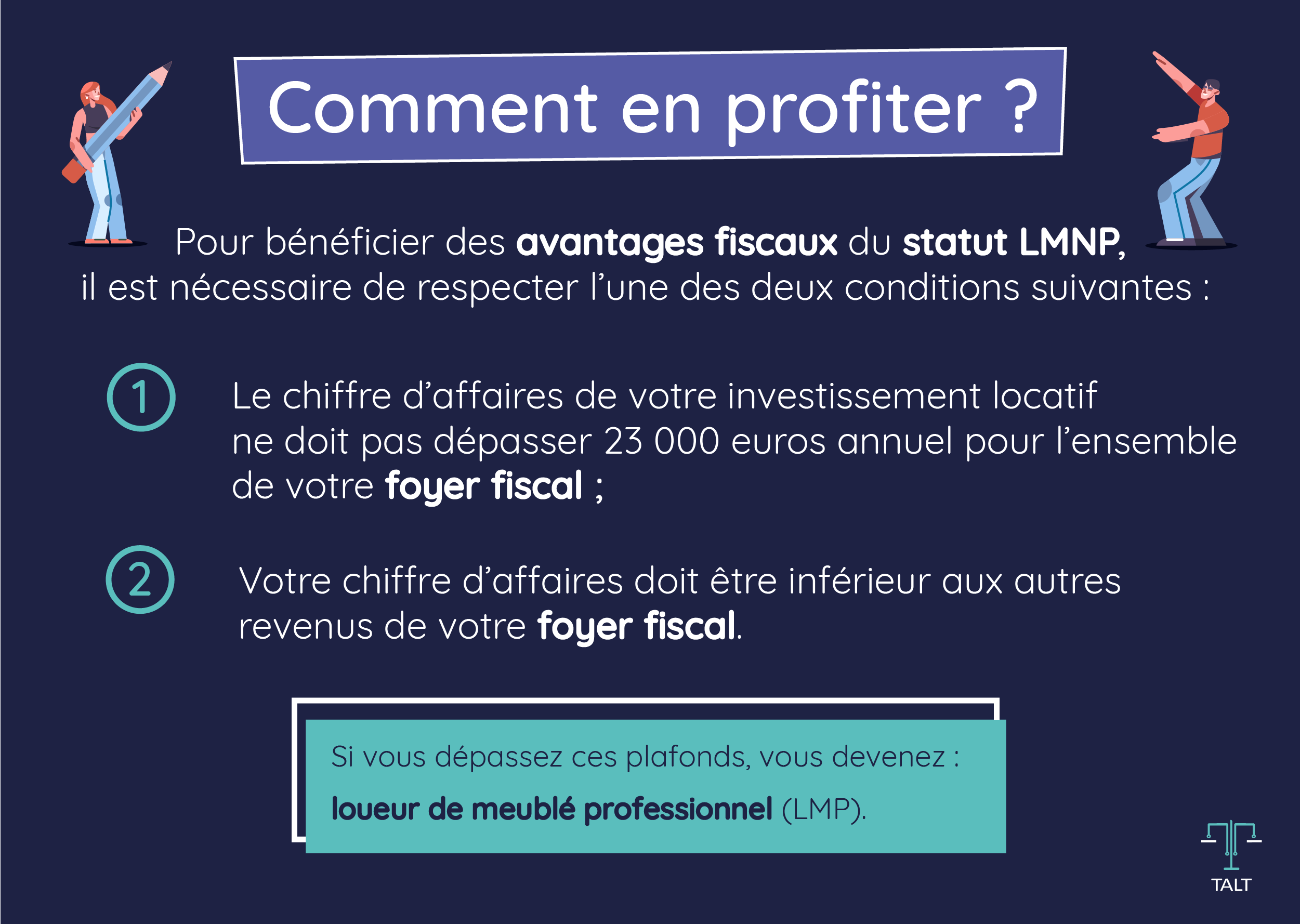

Fiscalité LMNP : comment en profiter ?

Conditions liées au chiffre d’affaires

La location de biens meublés est une activité commerciale qui relève de la catégorie des BIC et non de celle des revenus fonciers, que cette activité soit exercée à titre professionnel ou à titre non professionnel.

En vertu de l’article 155 IV du Code général des impôts (CGI), pour bénéficier des avantages fiscaux liés au statut LMNP, il est nécessaire de respecter l’une des deux conditions suivantes :

- Le chiffre d’affaires de votre investissement locatif ne dépasse pas 23 000 euros annuel pour l’ensemble de votre foyer fiscal

- Votre chiffre d’affaires est inférieur ou égal aux autres revenus de votre foyer fiscal.

Si vous dépassez ces plafonds, vous basculez dans le statut du loueur de meublé professionnel (LMP). Celui-ci dispose d’un régime fiscal différent. Le caractère professionnel ou non professionnel de la location meublée s’apprécie au niveau du foyer fiscal et doit s’appliquer à l’ensemble des locations meublées du foyer fiscal.

Par ailleurs, pour bénéficier du statut LMNP, la loi impose au propriétaire-bailleur de disposer d’un numéro SIRET. Pour cela, il est nécessaire d’être enregistré au centre de formalité des entreprises, via l’envoi du formulaire P0i de déclaration de début d’activité. Cette immatriculation doit être réalisée au plus tard quinze jours avant le début de la mise en location du logement meublé.

![]() Bon à savoir : le statut de LMNP est réversible :

Bon à savoir : le statut de LMNP est réversible :

>> Les loueurs de meublés non professionnels bénéficient d’une grande flexibilité. Ils peuvent, en effet, décider de mettre fin à ce statut à tout moment afin, par exemple, de récupérer le bien pour leur propre usage. La résiliation du contrat de bail doit toutefois être effectuée conformément à la loi modifiée du 6 juillet 1989.

Conditions liées au logement

La location meublée s’entend de la location d’un immeuble à usage d’habitation garni de meubles. Le régime LMNP combine donc l’activité civile de louage d’immeuble et l’activité commerciale de louage de meubles.

En conséquence, pour pouvoir bénéficier de ce régime fiscal, la location doit être meublée.

En jurisprudence, la qualification de locaux meublés n’est retenue qu’à la condition que les locaux soient normalement meublés et équipés afin que le locataire puisse y vivre convenablement. Cela veut dire que le bien doit contenir suffisamment de meubles permettant au locataire d’y vivre correctement. Cela veut dire également que les meubles doivent être de qualité et en nombre suffisant. Le fait, pour le locataire, d’introduire dans le logement son propre mobilier, ou même de le substituer à celui du bailleur, ne modifie pas le caractère meublé de la location.

À ce propos, la loi ALUR et le décret n° 2015-981 nous apportent une liste des meubles nécessaires pour qu’un logement soit considéré comme meublé.

Attention : le logement déclaré en LMNP doit nécessairement comporter les meubles dont la liste a été définie par le législateur.

Dans le cas contraire, vous prenez le risque de voir vos revenus locatifs imposés dans la catégorie des revenus fonciers.

Cette catégorie est moins avantageuse. En régime micro, l’abattement forfaitaire n’est que de 30 % (contre 50 en LMNP). En outre, la durée du bail est plus longue, 3 ans (contre 1 an en LMNP).

Ci-après la liste des meubles obligatoires pour bénéficier du régime LMNP :

Dans les pièces à vivre :

- Des étagères de rangement

- Des luminaires

- Du matériel d’entretien ménager adapté aux caractéristiques du logement (par exemple un aspirateur)

Dans la cuisine :

- Des plaques de cuisson

- Un four ou un four à micro-ondes

- Un réfrigérateur et congélateur ou, au minimum, un réfrigérateur doté d’un compartiment permettant de disposer d’une température inférieure ou égale à – 6 °C

- De la vaisselle nécessaire à la prise des repas

- Des ustensiles de cuisine

- Table et sièges

Dans la chambre :

- Une Literie comprenant couette ou couverture

- Un dispositif d’occultation des fenêtres dans les pièces destinées à être utilisées comme chambre à coucher (par exemple des rideaux)

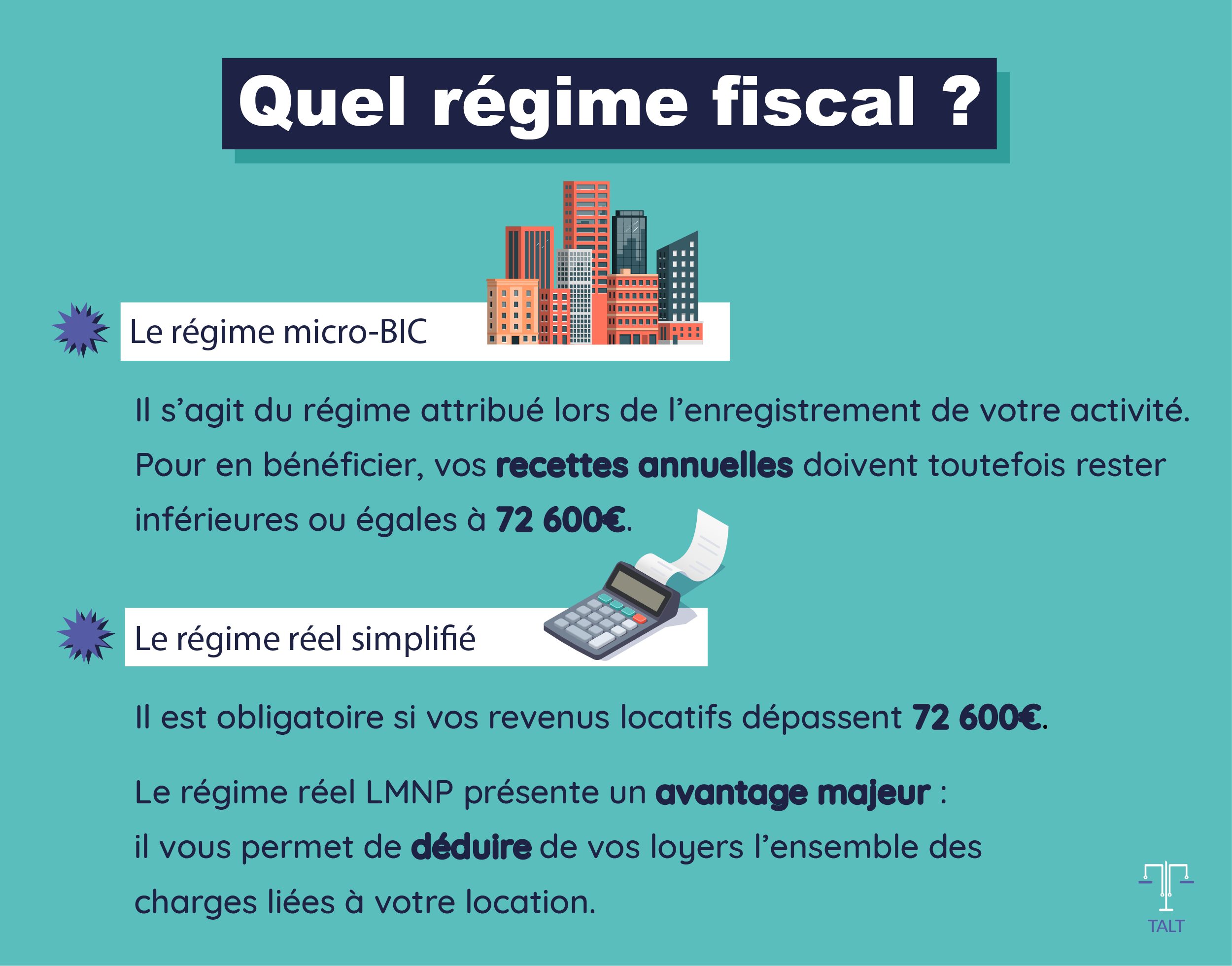

Fiscalité LMNP : quel régime fiscal ?

Une fois immatriculé, vous avez le choix entre deux régimes fiscaux aux conséquences très différentes.

Dans les deux cas, les revenus issus de la location du bien sont imposés dans la catégorie des Bénéfices Industriels et Commerciaux (BIC). Il est toutefois possible d’opter pour :

- Le régime micro-BIC ;

- Le régime réel simplifié.

Le régime micro-BIC

Il s’agit du régime attribué automatiquement lors de l’enregistrement de votre activité. Pour en bénéficier, vos recettes annuelles doivent toutefois rester inférieures ou égales à 72 600 euros (176 200 euros pour les meublés de tourisme classé ou les chambres d’hôte).

Dans ce cas de figure, vous profitez d’un abattement forfaitaire de 50 % sur les loyers perçus (71 % pour les meublés de tourisme classé ou les chambres d’hôte). Ce pourcentage représente l’ensemble des charges liées à la location. Il n’est donc pas possible de déduire des frais supplémentaires. Aucun amortissement n’est, par ailleurs, possible.

En pratique, cet abattement est appliqué par l’administration fiscale qui calcule ainsi le bénéfice imposable. Le propriétaire du bien doit donc uniquement déclarer l’ensemble des loyers perçus.

Les seuils de chiffre d’affaires doivent être appréciés hors taxe et par année civile. Dans l’hypothèse d’une création d’activité en cours d’année, le chiffre d’affaires doit être ajusté au prorata du temps d’exploitation, sauf dans le cas d’activités saisonnières ( BOI-BIC-DECLA-10-10-20 n° 50 ).

![]() Bon à savoir : la récupération de TVA pour les loueurs de meublé non professionnels

Bon à savoir : la récupération de TVA pour les loueurs de meublé non professionnels

Il est possible de récupérer la TVA sur le prix d’acquisition de votre bien, peu importe votre régime fiscal. Certaines conditions doivent toutefois être remplies :

- Le bien doit se trouver dans une résidence de services construite depuis moins de 5 ans ;

- Vous devez en être le premier propriétaire ;

- Vous devez conserver le logement pendant au moins 20 ans ;

- La gestion du bien doit être confiée à un professionnel pendant au minimum 9 ans.

Le régime réel simplifié

LMNP : qu’est-ce que le régime réel simplifié ?

Vous pouvez opter, en début d’activité ou au cours de l’exercice dans les délais impartis, pour le régime réel simplifié. Il est, par ailleurs, obligatoire si vos revenus locatifs dépassent 72 600 euros (176 200 euros pour une location meublée classée ou des chambres d’hôte).

Le régime réel LMNP présente un avantage majeur : il vous permet de déduire de vos loyers l’ensemble des charges liées à votre location. Il s’agit notamment des :

- Frais d’électricité, d’eau, de téléphone et d’internet ;

- Différentes taxes applicables à votre bien (taxe foncière, taxe d’habitation, contribution foncière des entreprises (CFE)) ;

- Assurances (loyers impayés, propriétaire non-occupant) ;

- Dépenses d’entretien ;

- Réparations inférieures à 600 euros ;

- Certaines charges de copropriété ;

- Frais de tenue de la comptabilité ;

- Frais de notaire ;

- Honoraires d’agence immobilière ;

- Intérêts d’emprunts (frais de dossiers inclus) ;

- Frais de publicité pour la location de votre bien.

Pour être admises en déduction du résultat comptable, les dépenses doivent satisfaire à plusieurs conditions et doivent :

- Avoir été exposées dans l’intérêt direct de l’exploitation ou se rattacher à la gestion normale de l’entreprise ;

- Correspondre à des charges effectives et être suffisamment justifiées ;

- Avoir été supportées au cours de l’exercice au titre duquel leur déduction est demandée ;

- Leur déduction ne doit pas avoir été expressément interdite par la loi.

L’amortissement : un outil redoutable en régime LMNP

Qu’est-ce que l’amortissement comptable ?

L’amortissement comptable évalue chaque année, la perte de valeur du bien immobilier et la déduit de votre résultat comptable.

L’amortissement constitue un outil puissant pour les loueurs en meublé non professionnel soumis au régime du réel, car il vous permet de neutraliser une proportion non négligeable des loyers perçus. La conséquence est naturellement une réduction du résultat comptable, et donc du montant des impôts à payer.

Le régime LMNP vous permet de réaliser des amortissements sur certaines dépenses :

- Les frais liés aux travaux de réparation et d’amélioration de votre bien supérieurs à 600 euros ;

- La valeur du mobilier (les meubles sont en principe amortis sur une durée allant de 5 à 10 ans) ;

- Les frais liés à l’acquisition du bien (amortis avec les murs sur une durée supérieure à 50 ans)

Le régime LMNP vous permet surtout d’amortir le prix d’acquisition du bien immobilier. L’amortissement doit être effectué de façon linéaire en fonction de la durée d’utilisation de chaque composant de l’immeuble La durée d’amortissement dépend d’une méthode nommée « approche par les composants ». Cela signifie que chaque composant d’un bien immobilier doit être comptabilisé et amorti séparément, par exemple : toiture, façade, agencements etc. On procède ainsi car le gros-oeuvre et ses composants ont des durées d’usage différentes, ce qui nécessite l’utilisation de taux et de modes d’amortissement différents.

Ci-après un tableau résumant les durées généralement admises par l’administration fiscale :

| Durée/Ans | Quote-part/% | |

|---|---|---|

| Terrains | ||

| Gros-oeuvre | Sup à 50 | 40 à 50 |

| Façades, étanchéïté | 20 à 50 | 5 à 20 |

| IGT | 15 à 30 | 20 à 30 |

| Agencements | 5 à 15 | 20 à 25 |

Vous remarquerez que rien a été ajouté concernant le terrain. En effet, le terrain et les constructions doivent être traités différemment même s’ils sont acquis ensemble. Le terrain n’est pas amorti car il a généralement une durée d’utilité indéterminée.

Amortissement : attention aux risques !

Compte tenu du caractère favorable des amortissements, le législateur a prévu une règle afin d’en limiter la déduction.

Cette règle consiste à limiter la déduction des amortissements à un plafond égal à la différence entre les recettes annuelles (loyers) et les autres dépenses.

Concrètement, cela veut dire qu’un LMNP ne pourra pas générer de déficit grâce à son activité.

Mais nuance, le législateur n’interdit pas pour autant la prise en compte des amortissements non déduits. Elle interdit simplement l’utilisation de ces amortissements non déduits pour venir diminuer le revenu global.

Mis en réserve, ces amortissements pourront néanmoins être utilisés lorsque les revenus du LMNP seront bénéficiaires.

La réduction d’impôt Censi Bouvard

Si vous investissez dans une résidence de services, vous avez le choix entre deux dispositifs : amortissement ou réduction d’impôt. En effet, vous pouvez choisir de bénéficier d’une réduction d’impôt sur le revenu, en lieu et place de l’amortissement. Il n’est donc toutefois pas possible de les cumuler.

Celle-ci est accordée aux investisseurs qui achètent directement, un logement neuf ou en l’état futur d’achèvement ou un logement achevé depuis au moins quinze ans ayant fait l’objet ou faisant l’objet de travaux de réhabilitation ou de rénovation, en vue de sa location meublée (dispositif dit « Censi-Bouvard »).

La réduction d’impôt est calculée sur la base du prix de revient des logements, c’est-à-dire le prix d’acquisition majoré des frais afférents à l’opération : honoraires de notaire, commissions versées aux intermédiaires, TVA, taxe de publicité foncière etc. Pour les logements achevés depuis au moins quinze ans et faisant ou ayant fait l’objet de travaux de réhabilitation, le prix prend en compte les travaux réalisés.

Le montant des investissements ne doit pas dépasser 300 000 € par an et ce, quel que soit le nombre de logements acquis.

Attention : Les acquisitions réalisées par l’intermédiaire de SCI n’ouvrent pas droit à la réduction d’impôt.

La réduction d’impôt est strictement possible pour celles et ceux ayant la qualité de loueurs en meublé non professionnels lors de l’acquisition du logement. Comme un LMNP classique, les revenus doivent être imposés dans la catégorie des bénéfices industriels et commerciaux, en tant que produits de location meublée, pendant toute la durée de l’engagement de location.

En effet, l’investisseur doit s’engager à louer le logement meublé pendant au moins 9 ans à l’exploitant de l’établissement ou de la résidence. Cette location doit prendre effet dans le mois qui suit la date d’acquisition du logement ou la date d’achèvement de l’immeuble ou des travaux.

Ouvrent droit à la réduction d’impôt l’achat de biens situés dans l’une des structures suivantes :

- établissement social ou médico-social accueillant des personnes âgées ;

- certaines résidences avec services pour personnes âgées ou handicapées ;

- ensemble de logements affectés à l’accueil familial salarié de personnes âgées ou handicapées, géré par un groupement de coopération sociale ou médico-sociale ;

- certaines résidences avec services pour étudiants ;

- certains établissements de santé.

Fiscalité LMNP : comment est imposée la plus-value ?

Comme son nom l’indique, le LMNP n’est pas un professionnel. Les plus-values réalisées à la suite de la vente des biens meublés sont donc soumises au régime applicable aux particuliers.

En effet, l’article 151 septies, VII du CGI énonce que les plus-values réalisées lors de la cession de locaux d’habitation meublés ou destinés à être loués meublés et faisant l’objet d’une location directe ou indirecte, lorsque cette activité n’est pas exercée à titre professionnel, sont soumises au régime des plus-values immobilières des particuliers.

Par ailleurs, le choix du régime fiscal (micro ou réel) n’a aucun impact sur le calcul et l’imposition de la plus-value.

La plus-value brute LMNP correspond à la différence entre le prix de vente et le prix d’achat du bien, majoré des frais liés à la transaction. Si vous bénéficiez du régime réel, inutile de réintégrer les amortissements réalisés pour le calcul de votre plus-value. Des abattements sont ensuite appliqués en fonction de la durée de détention de votre bien.

Cette plus-value nette est imposée au titre de l’impôt à hauteur de 19 %, auxquels s’ajoutent les prélèvements sociaux de 17,20 %.

L’assujettissement des LMNP au régime des particuliers présente le double avantage :

- Pendant toute la durée de l’exploitation de l’immeuble, le loueur bénéficie du régime des BIC, dont les règles de déduction des charges se révèlent plus favorables que celles prévues en matière de revenus fonciers, et ce, grâce à l’amortissement du bien ;

- Lors de la vente de l’immeuble, la plus-value est déterminée selon les règles propres aux plus-values immobilières des particuliers. Ces règles prévoient un abattement pour délai de détention conduisant à une exonération d’IR lorsque l’immeuble est revendu plus de 22 ans après son acquisition (cette exonération étant acquise au bout de 30 ans s’agissant des prélèvements sociaux ).

![]() Bon à savoir :

Bon à savoir :

En cas de cession d’un bien par un investisseur ayant eu alternativement la qualité de loueur en meublé professionnel et de loueur en meublé non professionnel, la plus-value afférente à cette cession est soumise au régime d’imposition qui est applicable lors de la cession.

Fiscalité LMNP : quels sont les prélèvements sociaux applicables ?

Là encore, le régime fiscal choisi par le propriétaire du bien n’a pas d’influence sur le montant des prélèvements sociaux. Dans tous les cas, les revenus issus de la location meublée non professionnelle sont soumis au régime général des salariés avec un taux global de 17,2 % (soit 9,70 % pour la CSG/CRDS et 7,50 % pour le prélèvement de solidarité).

Le régime LMNP apparaît donc particulièrement avantageux par rapport à celui des loueurs de meublé professionnel. Ces derniers sont, en effet, affiliés à Sécurité sociale des indépendants (SSI) avec un taux de prélèvement sociaux d’environ 40 %.

Notamment, en cas de meublé de tourisme (location saisonnière) et de recettes locatives supérieures à 23 000 euros, le propriétaire est d’office affilié à la SSI. Il peut toutefois opter pour le régime général des salariés à condition que ses revenus restent inférieurs à 72 600 euros.

Vous souhaitez réaliser un investissement locatif ? Vous envisagez une activité de loueur de meublé non professionnel ? Pour optimiser votre fiscalité, faites confiance aux experts TALT. Ils vous accompagnent tout au long de votre projet et vous conseillent pour choisir le régime fiscal le plus adapté à votre situation.

Vous souhaitez en savoir plus ?

TALT et son équipe d’avocats et fiscalistes se tiennent à votre disposition

D’autres articles pouvant vous intéresser

Quelles stratégies pour diminuer son ISF ?

L’État resserre l’étau fiscal sur l’immobilier locatif. Dans un pays où la pression fiscale ne cesse d’augmenter, le statut de Loueur en Meublé Non Professionnel (LMNP) était une véritable bouffée d’oxygène pour les investisseurs. Il permettait d’amortir son bien...

LMP, LMNP : Quelles Différences ?

Les investisseurs immobiliers s'intéressent de plus en plus aux statuts de loueur en meublé non professionnel (LMNP) et de loueur en meublé professionnel (LMP). Bien que similaires dans leur principe, ils présentent toutefois des différences significatives, notamment...

Le régime micro-BIC du LMNP : fonctionnement et avantages

Avant de vous lancer dans la location meublée non professionnelle (LMNP), il est crucial de bien comprendre les différentes options fiscales qui s'offrent à vous afin de choisir celle qui conviendra le mieux à votre activité. Pour en savoir plus sur le régime...

0 commentaires