Succession et immobilier : comment transmettre 1 million d’euros sans (presque) payer d’impôts ? Ah, la France… son vin, sa gastronomie, ses grèves… et sa fiscalité. C’est presque devenu une marque de fabrique. Mais soyons honnêtes : ce n’est pas une spécialité dont...

Quelles stratégies pour diminuer son ISF ?

Les autres articles

LMP, LMNP : Quelles Différences ?

Les investisseurs immobiliers s'intéressent de plus en plus aux statuts de loueur en meublé non professionnel (LMNP) et de loueur en meublé professionnel (LMP). Bien que similaires dans leur principe, ils présentent toutefois des différences significatives, notamment...

Le régime micro-BIC du LMNP : fonctionnement et avantages

Avant de vous lancer dans la location meublée non professionnelle (LMNP), il est crucial de bien comprendre les différentes options fiscales qui s'offrent à vous afin de choisir celle qui conviendra le mieux à votre activité. Pour en savoir plus sur le régime...

LMNP / LMP et expatrié : ce qu’il faut savoir

Vous êtes non-résident fiscal ? Exploitez les bénéfices de l'investissement locatif meublé en France. Cette stratégie patrimoniale offre un double avantage : la constitution d'un patrimoine immobilier solide et la génération de revenus complémentaires soumis à une...

Régime fiscal SCI : ce qu’il faut savoir

Si une société civile immobilière (SCI) relève en principe du régime d’imposition des sociétés de personnes, elle peut également être soumise, sur option ou de plein droit, à l’impôt sur les sociétés (IS). Les conséquences sont importantes. Il est donc essentiel...

Quelle fiscalité pour le statut LMNP ?

Vous souhaitez réaliser une activité de location meublée ? Le statut de Loueur Meublé Non Professionnel (LMNP) offre une imposition avantageuse de vos revenus locatifs. Pour en savoir plus, TALT vous propose un guide complet sur la fiscalité LMNP. Fiscalité LMNP :...

LMNP : comment faire sa déclaration aux impôts ?

Vous êtes loueur en meublé non professionnel (LMNP) et vous ne savez pas comment déclarer vos loyers ? Le contenu de votre liasse fiscale dépend principalement du choix de votre régime d'imposition. Pour remplir sereinement votre déclaration d'impôt LMNP, découvrez le...

Parahôtellerie : quel régime fiscal ?

Vous exercez peut-être une activité de parahôtellerie sans le savoir ! Méconnue de nombreux particuliers, la parahôtellerie est trop souvent confondue avec la simple location de logements meublés. Cette activité présente pourtant des spécificités majeures et relève...

Cotisations sociales Urssaf en LMP : le guide !

Les cotisations sociales en LMP nécessitent une compréhension approfondie du sujet. Pour rappel, si vous désirez profiter du statut LMP (Loueur Meublé Professionnel) deux conditions doivent être réunies : Les loyers issus de la location meublée devront être...

Location meublée – Location nue : amortissement ou déficit ?

Si la définition des déficit et amortissement a l'air simple de prime abord, le calcul diffère lorsque le bien est détenu en nom propre (location nue, location meublée) ou en société. Déficit et amortissement en location meublée On ne peut aborder la question du...

Régime des particuliers : imposition de votre plus-value

Lorsque vous vendez votre investissement locatif à un prix supérieur à celui auquel vous l'avez acquis, vous réalisez une plus-value imposable. Si seulement ça pouvait être aussi simple ! Vous entendez souvent dire que le régime des plus-values des particuliers est...

Défiscalisation : comment tirer profit du déficit foncier ?

Si vous êtes propriétaire ou futur investisseur d'un logement nu, acheté soit en nom propre ou par le biais d'une SCI, vous pouvez vous retrouver en situation de déficit foncier. C'est à dire que les charges que vous supportez pour cette location seront plus...

SCI à l’IS et vente du bien : attention impôts ?

La SCI imposée à l'impôt sur les sociétés (IS) présente de nombreux avantages. Attention tout de même à la plus-value en cas de cession du bien. En effet, les amortissements pratiqués durant les années de détention du bien sont pris en compte, et ça peut faire très...

Comment défiscaliser un immeuble de rapport avec travaux ?

Défiscaliser un immeuble de rapport avec travaux est un outil efficace permettant d'accroitre la rentabilité de votre projet. Dans cet article nous développerons l'hypothèse d'un immeuble de rapport nécessitant des travaux : Au rez-de-chaussée : vous louez un local...

L’État resserre l’étau fiscal sur l’immobilier locatif. Dans un pays où la pression fiscale ne cesse d’augmenter, le statut de Loueur en Meublé Non Professionnel (LMNP) était une véritable bouffée d’oxygène pour les investisseurs. Il permettait d’amortir son bien immobilier, de réduire ses impôts et d’améliorer sa rentabilité locative.

💥 Mais cette époque touche à sa fin ! La loi de finances 2025 risque bien de détruire l’attractivité fiscale du LMNP. Après des années de signaux d’alerte, de rapports et de réformes successives, le couperet tombe.

Pourquoi cette niche est-elle dans le viseur du gouvernement ? Quels impacts pour les investisseurs ? Décryptage.

H2 Pourquoi le statut LMNP est-il dans le viseur du gouvernement en 2025 ?

H3 Fin du LMNP : une menace qui plane depuis longtemps

Le statut de LMNP n’a jamais été un dispositif intouchable. Depuis plusieurs années, il est régulièrement critiqué, pointé du doigt et menacé de réforme. À chaque projet de loi, les investisseurs retiennent leur souffle… jusqu’à aujourd’hui, où l’attaque semble cette fois bien réelle.

Pourquoi ? Parce qu’il représente une niche fiscale permettant à de nombreux investisseurs d’optimiser leur imposition, un mécanisme jugé trop généreux par l’État.

Pour rappel, le passage au statut de Loueur en Meublé Professionnel (LMP) se fait lorsque deux conditions cumulatives sont remplies :

✅ Des recettes locatives annuelles supérieures à 23 000 €

✅ Des recettes locatives dépassant les revenus professionnels du foyer fiscal

Autrement dit, tant que ces critères n’étaient pas atteints, les investisseurs pouvaient profiter du LMNP, et donc bénéficier d’un régime fiscal très avantageux. Mais cet équilibre fragile n’a cessé d’être remis en question.

Ces dernières années, plusieurs projets de lois et rapports parlementaires ont tenté d’affaiblir, voire de supprimer, ce statut. Retour sur les grandes étapes de cette offensive fiscale.

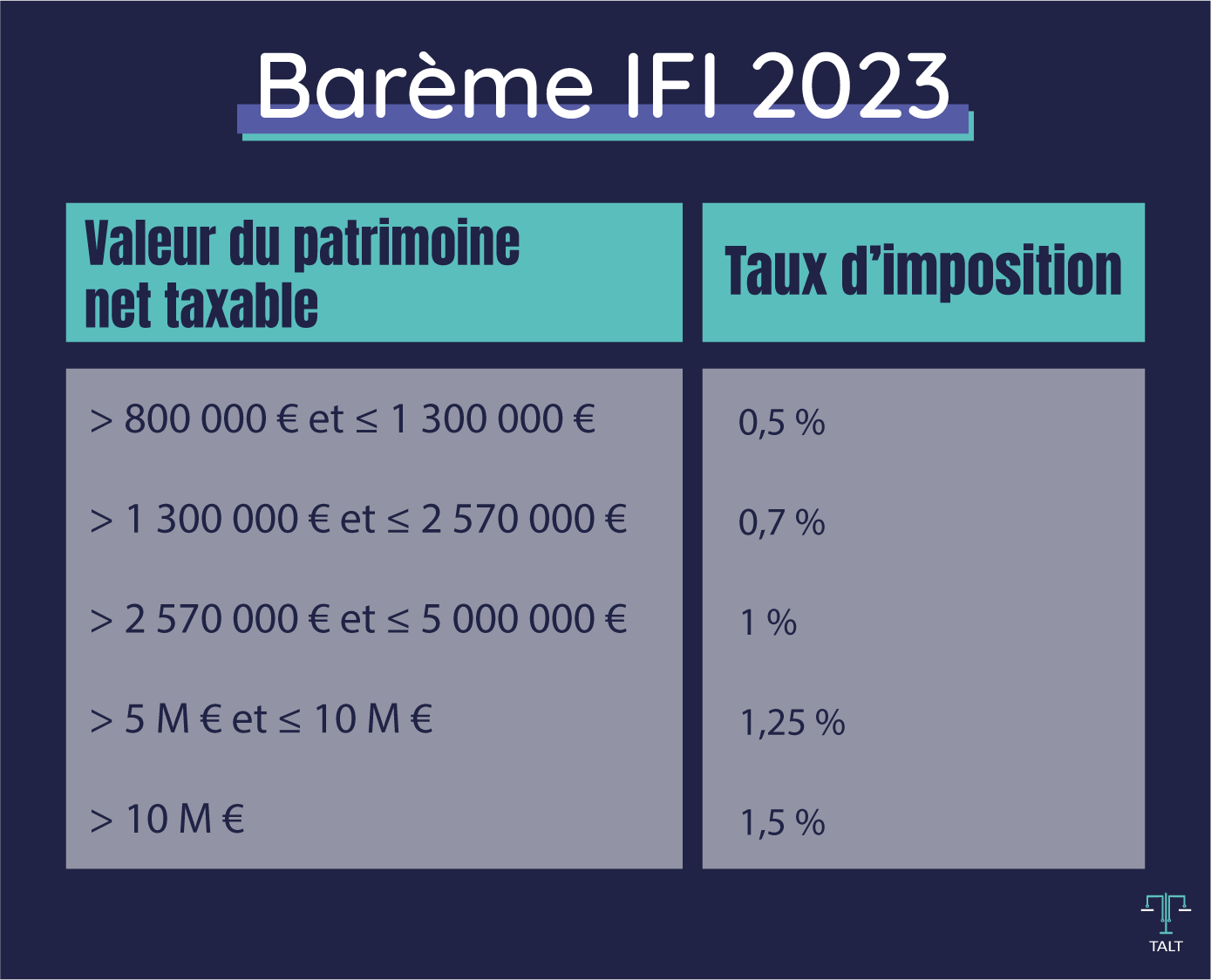

Les Biens Assujettis

Selon l’article 965 du Code Général des Impôts (CGI), tous les biens et droits immobiliers appartenant au contribuable sont inclus dans le champ d’application de l’IFI.

De plus, les titres de sociétés ou d’organismes détenus par le contribuable entrent dans cette assiette d’imposition, mais seulement dans la mesure où leur valeur représente des biens immobiliers détenus directement ou indirectement par la société ou l’organisme.

Dans le cadre de cette condition, tous les titres de sociétés sont susceptibles d’être considérés dans le calcul de l’IFI, et cela ne se limite pas aux titres de sociétés principalement axées sur l’immobilier.

![]() Le Saviez-Vous ? Cas d’exonération d’IFI : Conformément aux dispositions de l’article 975 du code général des impôts (CGI), sont exonérés d’IFI les biens ou droits immobiliers ainsi que les titres représentatifs des mêmes biens affectés à l’activité principale du redevable, que celle-ci soit exercée à titre individuel, dans une société de personnes soumise à l’impôt sur le revenu ou dans une société soumise à l’impôt sur les sociétés.

Le Saviez-Vous ? Cas d’exonération d’IFI : Conformément aux dispositions de l’article 975 du code général des impôts (CGI), sont exonérés d’IFI les biens ou droits immobiliers ainsi que les titres représentatifs des mêmes biens affectés à l’activité principale du redevable, que celle-ci soit exercée à titre individuel, dans une société de personnes soumise à l’impôt sur le revenu ou dans une société soumise à l’impôt sur les sociétés.

Prenons un Exemple

La société ABC Heating, spécialisée dans la vente de systèmes de chauffage à Lyon, détient un bâtiment. La valeur du bien immobilier est estimée à 2,5 millions d’euros. Monsieur DUPONT en est l’associé majoritaire avec une participation de 75 %.

Ainsi, dans le cadre de son Impôt sur la Fortune Immobilière (IFI), Monsieur DUPONT devrait inclure la part du bâtiment qui lui appartient via la société ABC Heating : 75 % de 2,5 millions d’euros, soit 1,875 million d’euros.

Bonne nouvelle ! Cependant, les locaux étant utilisés pour les besoins de la société commerciale, ils ne seront pas considérés dans le calcul de l’IFI.

Réduire l’IFI avec les Bonnes Dettes : Conditions Essentielles

Rappel des règles pour la détermination des dettes déductibles de l’IFI

L’ACTIF :

Pour rappel, l’actif net se détermine par la différence entre les éléments composant l’actif (les biens et droits immobiliers détenus) et le passif (les dettes bancaires et fiscales).

L’actif est composé de l’ensemble des biens et droits immobiliers. Par exemple il s’agit :

- des immeubles bâtis,

- des terres agricoles,

- des bois et autres terrains non bâtis.

![]() Le Saviez-Vous ? Votre résidence principale bénéficie d’un abattement de 30 %.

Le Saviez-Vous ? Votre résidence principale bénéficie d’un abattement de 30 %.

LE PASSIF :

Le passif est constitué principalement des dettes dues par le contribuable au 1er janvier. Ces dettes doivent remplir les 3 conditions suivantes. En effet elles doivent :

- exister au 1er janvier ;

- être à la charge d’un membre du foyer fiscal ;

- concerner des actifs imposables.

Sont concernés :

- les emprunts (capital restant dû au 1er janvier) ayant servi à l’acquisition des biens et droits immobiliers détenus ;

- les emprunts contractés afin de réaliser des dépenses d’amélioration, d’agrandissement ou de reconstruction ;

- les dettes fiscales en lien avec la propriété des biens (taxe foncière, IFI).

Prenons un exemple pour la détermination de la valeur de la résidence principale pour le calcul de l’IFI

Imaginons que Monsieur JACQUES possède plusieurs biens immobiliers au 1er janvier, dont une résidence principale, une maison de vacances et un terrain agricole. La valeur totale brute de ses biens immobiliers est estimée à 7 millions d’euros.

Cependant, Monsieur JACQUES a contracté un emprunt de 500 000 euros pour l’acquisition de sa résidence principale et un autre emprunt de 100 000 euros pour effectuer des rénovations dans sa maison de vacances. Au total, les dettes liées à ses biens immobiliers s’élèvent à 600 000 euros.

Pour calculer son actif net en vue de l’Impôt sur la Fortune Immobilière (IFI), Monsieur JACQUES soustrait ses dettes (600 000 euros) de la valeur totale brute de ses biens immobiliers (7 millions d’euros), ce qui donnerait un actif net de 6,4 millions d’euros.

Mais la résidence principale de Monsieur JACQUES bénéficie d’un abattement de 30 %. Donc, sur la valeur de sa résidence principale (estimée à 2 millions d’euros), un abattement de 30 % serait appliqué, réduisant ainsi la valeur imposable de sa résidence principale à 1,4 million d’euros.

Ainsi, après l’abattement, l’actif net imposable de Monsieur JACQUES pour l’IFI serait de 5,8 millions d’euros.

Comment diminuer son ISF ou son IFI grâce au montage OBO ?

Le OBO ou Owner Buy Out peut se traduire en français comme le “rachat à soi-même”. Cette opération devrait permettre à votre foyer fiscal de diminuer, de façon considérable, le montant de son IFI. Voici comment elle fonctionne.

Le contribuable décide de vendre son bien immobilier à une Société Civile Immobilière (SCI) soumise à l’impôt sur les sociétés (IS) dont il est associé. Il peut s’agir d’une société existante ou d’une société créée pour l’opération de OBO.

Pour financer cet achat, la SCI contracte un prêt immobilier équivalent au prix de vente et aux frais d’acquisition. Comme toute transaction immobilière, l’opération est officialisée devant un notaire, dans le cadre d’un acte authentique de vente. La société devient alors propriétaire du bien immobilier. Dans un second temps, le bien immobilier est mis en location. Les loyers assurent le remboursement du prêt bancaire souscrit par la SCI.

Alors comment un rachat à soi-même peut-il réduire votre IFI ?

On serait tenté de penser que le contribuable n’étant plus propriétaire du bien : il ne payerait plus d’IFI à ce titre ?

FAUX. L’IFI concerne l’ensemble des biens et droits immobiliers détenus directement ou indirectement. En conséquence, les parts détenues dans la SCI servent donc d’assiette pour le calcul de l’imposition sur la fortune immobilière.

En revanche, leur valeur est toutefois réduite, compte tenu de la dette d’emprunt de la société. En conséquence, si le contribuable reste malgré tout toujours assujetti à l’IFI, le montant de son imposition sera donc considérablement diminué.

Dans une opération d’OBO, il convient de déterminer le prix de cession avec soin. Pour éviter un redressement fiscal, celui-ci doit être conforme au marché immobilier.

Cette stratégie doit être maniée avec soin tant l’administration fiscale rôde…Nous vous conseillons de vous rapprocher d’un Cabinet d’avocat compétent, si vous souhaitez mettre en place le montage OBO.

![]() Bon à savoir : Pour bénéficier de l’abattement de 30 %, vous ne devez pas acquérir votre résidence principale par le biais d’une SCI.

Bon à savoir : Pour bénéficier de l’abattement de 30 %, vous ne devez pas acquérir votre résidence principale par le biais d’une SCI.

Diminuer son impôt sur la fortune grâce à la holding animatrice

La valeur de vos parts de SCI est supérieure à 1,3 million d’euros ? Pour échapper à l’IFI ou diminuer son montant, une autre solution consiste à incorporer dans le montage, une holding animatrice, détentrice des parts de votre SCI.

La holding est notamment (*) considérée comme “animatrice” à condition de participer de façon active à la politique et aux activités de votre SCI (article 966 du Code général des impôts). Elle doit ainsi lui rendre des services (comptabilité, service juridique, ressources humaines, etc.) en échange d’une rémunération. Des contrats et des conventions doivent documenter cet état de fait. Ces holdings animatrices se distinguent des holdings passifs, incorporés uniquement à des fins patrimoniales.

(*) Important : Nous avons utilisé l’adverbe “notamment” car pour qualifier une holding d’animatrice, l’administration fiscale utilise un faisceau d’indices, donc la conjonction de plusieurs critères. Vous souhaitez explorer cette stratégie pour réduire votre IFI grâce à une holding animatrice ? Contactez-nous dès maintenant pour une consultation personnalisée avec notre équipe d’experts chez TALT

L’article 965 du Code général des impôts (CGI) exonère d’IFI les parts détenues par un contribuable dans une société commerciale (la holding animatrice), propriétaire directement ou indirectement de l’immobilier affecté à son activité. Il s’agit par exemple des locaux dans lesquels la holding exerce ses missions.

L’immobilier affecté à l’activité des filiales (la SCI) profite de la même exonération. Toutefois, dans ce cas, une condition s’impose pour bénéficier d’une exonération d’IFI. La holding animatrice doit détenir la majorité des droits de vote dans la SCI, directement ou par personne interposée.

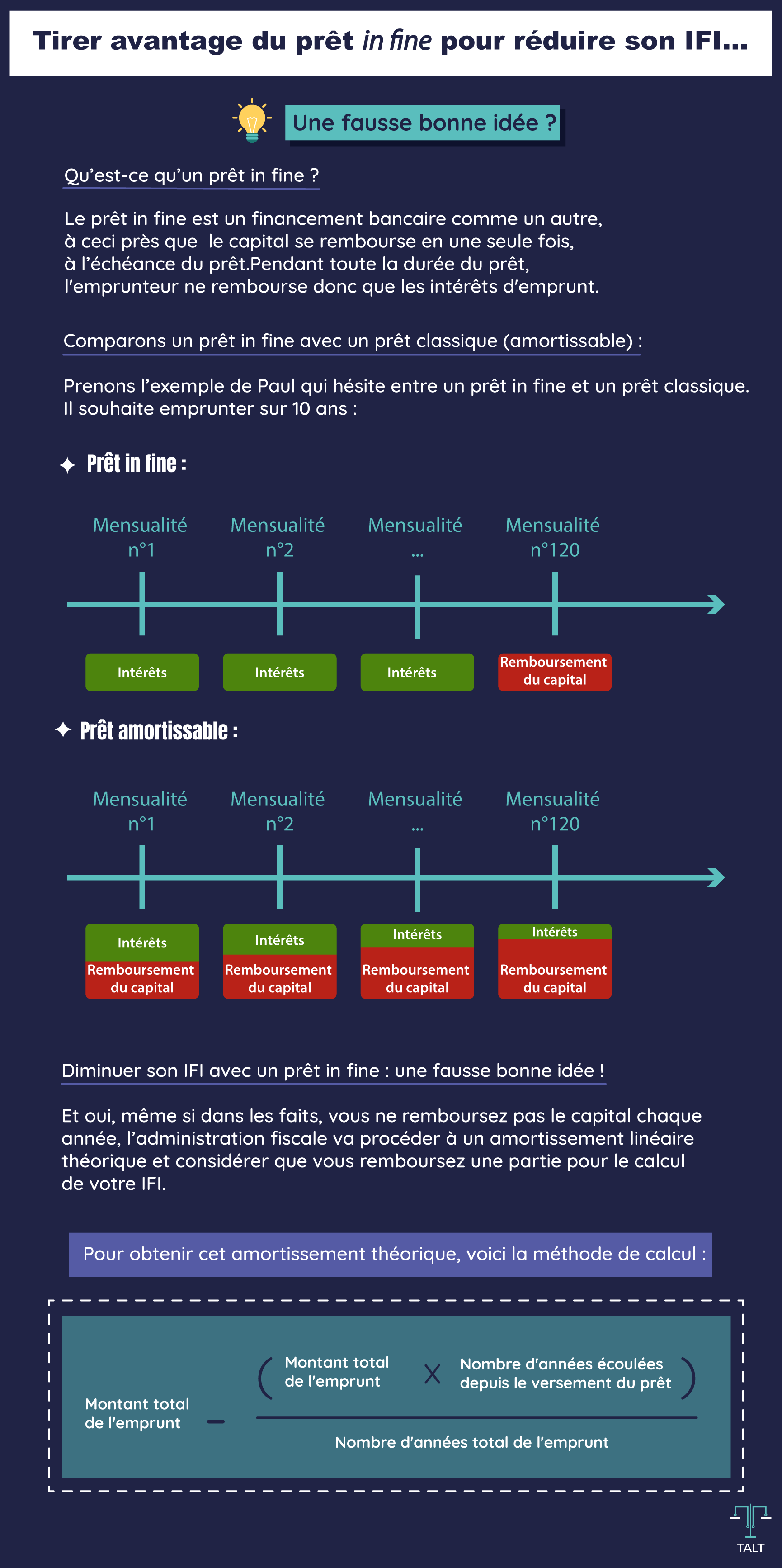

Diminuer son IFI en rachetant son patrimoine avec un prêt in fine : une fausse bonne idée

Imputation des Prêts in fine sur la Base Imposable de l’IFI

Les prêts contractés sont imputés sur la base imposable de l’IFI par l’administration fiscale. Or avec un prêt in fine, le capital est remboursé à l’échéance. Par conséquent, à première vue, ce type de prêt serait donc une bonne opération pour réduire votre IFI. Le capital emprunté reste, en effet, constant tout au long de la durée du prêt.

En pratique, il s’agit pourtant d’une fausse bonne idée. En effet, le Fisc applique une décote annuelle sur le montant du prêt in fine. En d’autres termes, l’administration fiscale procède à un amortissement linéaire de votre prêt immobilier.

Chaque année, elle considère que vous en remboursez une partie et en tient compte pour le calcul de votre IFI.

Le II de l’article 974 du code général des impôts (CGI) établit des règles spéciales pour l’imputation de certaines dettes.

L’objectif de cette disposition légale est de prévenir les réductions injustifiées de la base imposable à l’impôt sur la fortune immobilière (IFI) en instaurant des règles spécifiques pour la déduction des dettes dont le terme est spécifique.

Il s’agit notamment des contrats de prêts dits in fine, où le capital n’est remboursé qu’à la fin du contrat de prêt.

Lorsque le contribuable a souscrit un prêt in fine, où le remboursement du capital intervient à la fin du contrat, la déduction est limitée à la somme des annuités théoriques restant à courir jusqu’au terme prévu.

Pour obtenir ce montant, vous pouvez le calculer comme suit :

Montant total de l’emprunt – (montant total de l’emprunt × nombre d’années écoulées depuis le versement du prêt/nombre d’années total de l’emprunt).

Exemple de calcul d’un prêt in fine pour la détermination de l’IFI

Mathieu est un investisseur immobilier. Au 1er janvier, il possède un bien immobilier d’une valeur de 15 millions d’euros. Pour l’acquisition de ce bien, il a souscrit un prêt in fine d’une valeur de 10 millions d’euros.

Les 3 Conditions sont-elles remplies ?

- Dettes existantes au 1er janvier ?

Oui, le prêt in fine est en place au 1er janvier.

- Dettes à la charge d’un membre du foyer fiscal ?

Oui, Mathieu est le redevable de l’IFI et le prêt est à sa charge.

- Dettes concernant les actifs imposables ?

Oui, le prêt a été utilisé pour l’acquisition d’un bien immobilier imposable à l’IFI.

Maintenant, pour déterminer la déduction au titre du passif de Mathieu, nous devons calculer la somme des annuités théoriques restant à courir jusqu’au terme prévu du prêt in fine, qui est de 10 ans.

Supposons que 5 années se soient écoulées depuis le décaissement du prêt. Le calcul serait le suivant :

- Montant total de l’emprunt : 10 millions d’euros

- Nombre d’années écoulées depuis le versement du prêt : 5 ans

- Nombre total d’années de l’emprunt : 10 ans

Montant de la déduction au titre du passif pour Mathieu :

10 millions d’euros – (10 millions d’euros × 5 ans / 10 ans) = 10 millions d’euros – (10 millions d’euros × 0,5) = 10 millions d’euros – 5 millions d’euros = 5 millions d’euros

En conclusion, Mathieu pourra déduire 5 millions d’euros de son passif au titre de son prêt in fine dans le calcul de son assiette d’IFI.

Pour sélectionner la stratégie la mieux adaptée et réduire le montant de votre IFI, n’hésitez pas à contacter les experts TALT. Évaluation des risques, création de SCI, et appréciation des opportunités d’optimisation fiscale, nous vous accompagnons dans chacune des étapes de votre projet.

Vous souhaitez en savoir plus ?

TALT et son équipe d’avocats et fiscalistes se tiennent à votre disposition

D’autres articles pouvant vous intéresser

Succession et immobilier : comment transmettre 1 million d’euros sans (presque) payer d’impôts ?

Succession et immobilier : comment transmettre 1 million d’euros sans (presque) payer d’impôts ? Ah, la France… son vin, sa gastronomie, ses grèves… et sa fiscalité. C’est presque devenu une marque de fabrique. Mais soyons honnêtes : ce n’est pas une spécialité dont...

LMP, LMNP : Quelles Différences ?

Les investisseurs immobiliers s'intéressent de plus en plus aux statuts de loueur en meublé non professionnel (LMNP) et de loueur en meublé professionnel (LMP). Bien que similaires dans leur principe, ils présentent toutefois des différences significatives, notamment...

Le régime micro-BIC du LMNP : fonctionnement et avantages

Avant de vous lancer dans la location meublée non professionnelle (LMNP), il est crucial de bien comprendre les différentes options fiscales qui s'offrent à vous afin de choisir celle qui conviendra le mieux à votre activité. Pour en savoir plus sur le régime...

0 commentaires