Succession et immobilier : comment transmettre 1 million d’euros sans (presque) payer d’impôts ? Ah, la France… son vin, sa gastronomie, ses grèves… et sa fiscalité. C’est presque devenu une marque de fabrique. Mais soyons honnêtes : ce n’est pas une spécialité dont...

Parahôtellerie : quel régime fiscal ?

Les autres articles

Quelles stratégies pour diminuer son ISF ?

L’État resserre l’étau fiscal sur l’immobilier locatif. Dans un pays où la pression fiscale ne cesse d’augmenter, le statut de Loueur en Meublé Non Professionnel (LMNP) était une véritable bouffée d’oxygène pour les investisseurs. Il permettait d’amortir son bien...

LMP, LMNP : Quelles Différences ?

Les investisseurs immobiliers s'intéressent de plus en plus aux statuts de loueur en meublé non professionnel (LMNP) et de loueur en meublé professionnel (LMP). Bien que similaires dans leur principe, ils présentent toutefois des différences significatives, notamment...

Le régime micro-BIC du LMNP : fonctionnement et avantages

Avant de vous lancer dans la location meublée non professionnelle (LMNP), il est crucial de bien comprendre les différentes options fiscales qui s'offrent à vous afin de choisir celle qui conviendra le mieux à votre activité. Pour en savoir plus sur le régime...

LMNP / LMP et expatrié : ce qu’il faut savoir

Vous êtes non-résident fiscal ? Exploitez les bénéfices de l'investissement locatif meublé en France. Cette stratégie patrimoniale offre un double avantage : la constitution d'un patrimoine immobilier solide et la génération de revenus complémentaires soumis à une...

Régime fiscal SCI : ce qu’il faut savoir

Si une société civile immobilière (SCI) relève en principe du régime d’imposition des sociétés de personnes, elle peut également être soumise, sur option ou de plein droit, à l’impôt sur les sociétés (IS). Les conséquences sont importantes. Il est donc essentiel...

Quelle fiscalité pour le statut LMNP ?

Vous souhaitez réaliser une activité de location meublée ? Le statut de Loueur Meublé Non Professionnel (LMNP) offre une imposition avantageuse de vos revenus locatifs. Pour en savoir plus, TALT vous propose un guide complet sur la fiscalité LMNP. Fiscalité LMNP :...

LMNP : comment faire sa déclaration aux impôts ?

Vous êtes loueur en meublé non professionnel (LMNP) et vous ne savez pas comment déclarer vos loyers ? Le contenu de votre liasse fiscale dépend principalement du choix de votre régime d'imposition. Pour remplir sereinement votre déclaration d'impôt LMNP, découvrez le...

Cotisations sociales Urssaf en LMP : le guide !

Les cotisations sociales en LMP nécessitent une compréhension approfondie du sujet. Pour rappel, si vous désirez profiter du statut LMP (Loueur Meublé Professionnel) deux conditions doivent être réunies : Les loyers issus de la location meublée devront être...

Location meublée – Location nue : amortissement ou déficit ?

Si la définition des déficit et amortissement a l'air simple de prime abord, le calcul diffère lorsque le bien est détenu en nom propre (location nue, location meublée) ou en société. Déficit et amortissement en location meublée On ne peut aborder la question du...

Régime des particuliers : imposition de votre plus-value

Lorsque vous vendez votre investissement locatif à un prix supérieur à celui auquel vous l'avez acquis, vous réalisez une plus-value imposable. Si seulement ça pouvait être aussi simple ! Vous entendez souvent dire que le régime des plus-values des particuliers est...

Défiscalisation : comment tirer profit du déficit foncier ?

Si vous êtes propriétaire ou futur investisseur d'un logement nu, acheté soit en nom propre ou par le biais d'une SCI, vous pouvez vous retrouver en situation de déficit foncier. C'est à dire que les charges que vous supportez pour cette location seront plus...

SCI à l’IS et vente du bien : attention impôts ?

La SCI imposée à l'impôt sur les sociétés (IS) présente de nombreux avantages. Attention tout de même à la plus-value en cas de cession du bien. En effet, les amortissements pratiqués durant les années de détention du bien sont pris en compte, et ça peut faire très...

Comment défiscaliser un immeuble de rapport avec travaux ?

Défiscaliser un immeuble de rapport avec travaux est un outil efficace permettant d'accroitre la rentabilité de votre projet. Dans cet article nous développerons l'hypothèse d'un immeuble de rapport nécessitant des travaux : Au rez-de-chaussée : vous louez un local...

Vous exercez peut-être une activité de parahôtellerie sans le savoir ! Méconnue de nombreux particuliers, la parahôtellerie est trop souvent confondue avec la simple location de logements meublés. Cette activité présente pourtant des spécificités majeures et relève d’un régime fiscal autonome. Alors, comment identifier et exercer des prestations de parahôtellerie ? Quel est le régime d’imposition des revenus tirés de cette activité et de la plus-value ? Quid de la TVA ? TALT vous explique tout cela en détail.

Parahôtellerie : de quoi parle-t-on ?

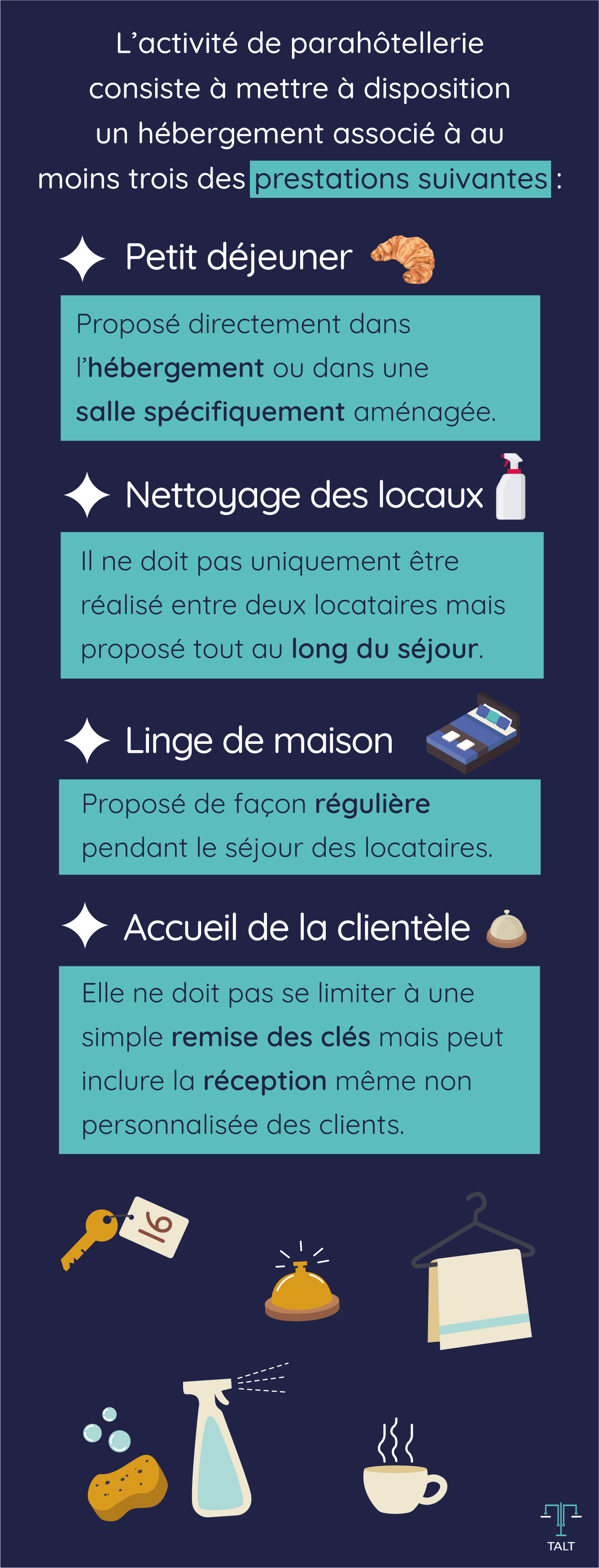

L’activité de parahôtellerie consiste à mettre à disposition un hébergement associé à au moins trois des services cités au paragraphe b du 4° de l’article 261 D du Code général des impôts. Ces prestations doivent par ailleurs être réalisées dans des conditions similaires à celles proposées dans l’hôtellerie. Les prestations concernées sont les suivantes :

- Le service de petit déjeuner proposé directement dans l’hébergement ou dans une salle spécifiquement aménagée ;

- Le nettoyage régulier des locaux : il ne doit pas uniquement être réalisé entre deux locataires mais proposé tout au long du séjour.

- La fourniture de linge de maison de façon régulière pendant le séjour des locataires ;

- L’accueil de la clientèle : elle ne doit pas se limiter à une simple remise des clés mais peut inclure la réception même non personnalisée des clients. Elle peut par ailleurs parfaitement être effectuée par un mandataire. Enfin, la jurisprudence considère l’accueil électronique des clients comme suffisant.

En revanche, si ces prestations sont optionnelles ou exécutées dans des conditions différentes des pratiques proposées par les établissements hôteliers, alors l’activité relève du régime fiscal de la location meublée. Dans ce cas de figure, vous serez considéré comme un loueur en meublé professionnel ou loueur en meublé non professionnel, en fonction notamment du montant des revenus perçus.

Comment exercer son activité parahôtelière ?

Pour mettre en œuvre votre activité de parahôtellerie, trois options sont à votre disposition :

- L’exploitation individuelle : la parahôtellerie en nom propre est relativement simple à mettre en place :

- La constitution d’une société transparente fiscalement type EURL ou SARL : cette option permet d’exercer aisément l’activité para hôtelière à titre professionnel.

Le régime de la parahôtellerie en nom propre

L’imposition à l’IR

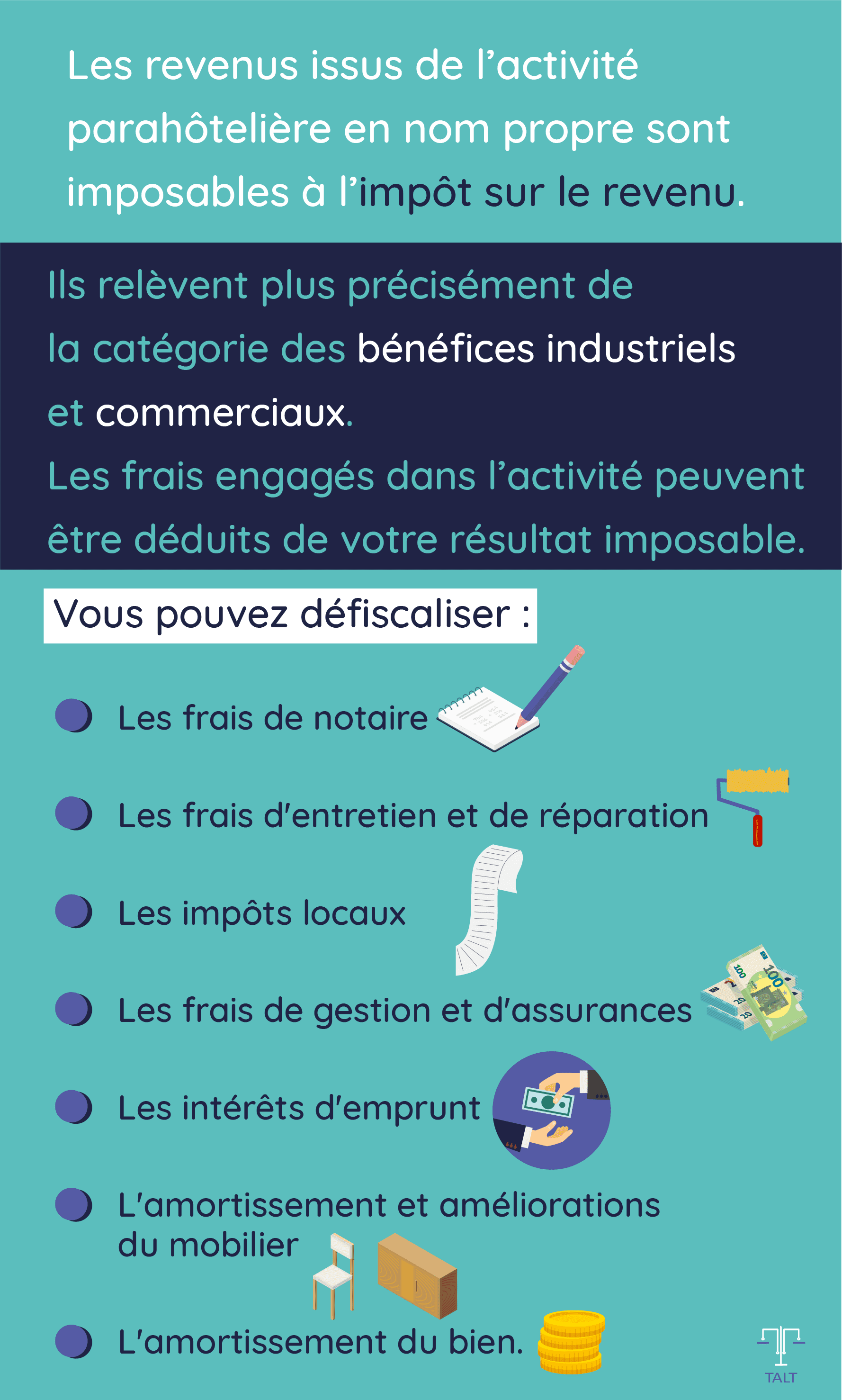

Comme la location meublée, les revenus issus de l’activité parahôtelière en nom propre sont imposables à l’impôt sur le revenu (IR). Ils relèvent plus précisément de la catégorie des bénéfices industriels et commerciaux, avec déduction des charges au réel. Par conséquent, les frais engagés dans l’intérêt de l’activité peuvent être déduits de votre résultat imposable, à condition de pouvoir être justifiés. Vous pouvez ainsi défiscaliser les charges suivantes :

- Les frais de notaire ;

- Les frais d’entretien et de réparation du bien ;

- Les impôts locaux ;

- Les frais de gestion (factures d’énergie, abonnement, charges de copropriété) et d’assurances ;

- Les intérêts d’emprunt ;

- L’amortissement du mobilier et des améliorations ;

- L’amortissement du bien.

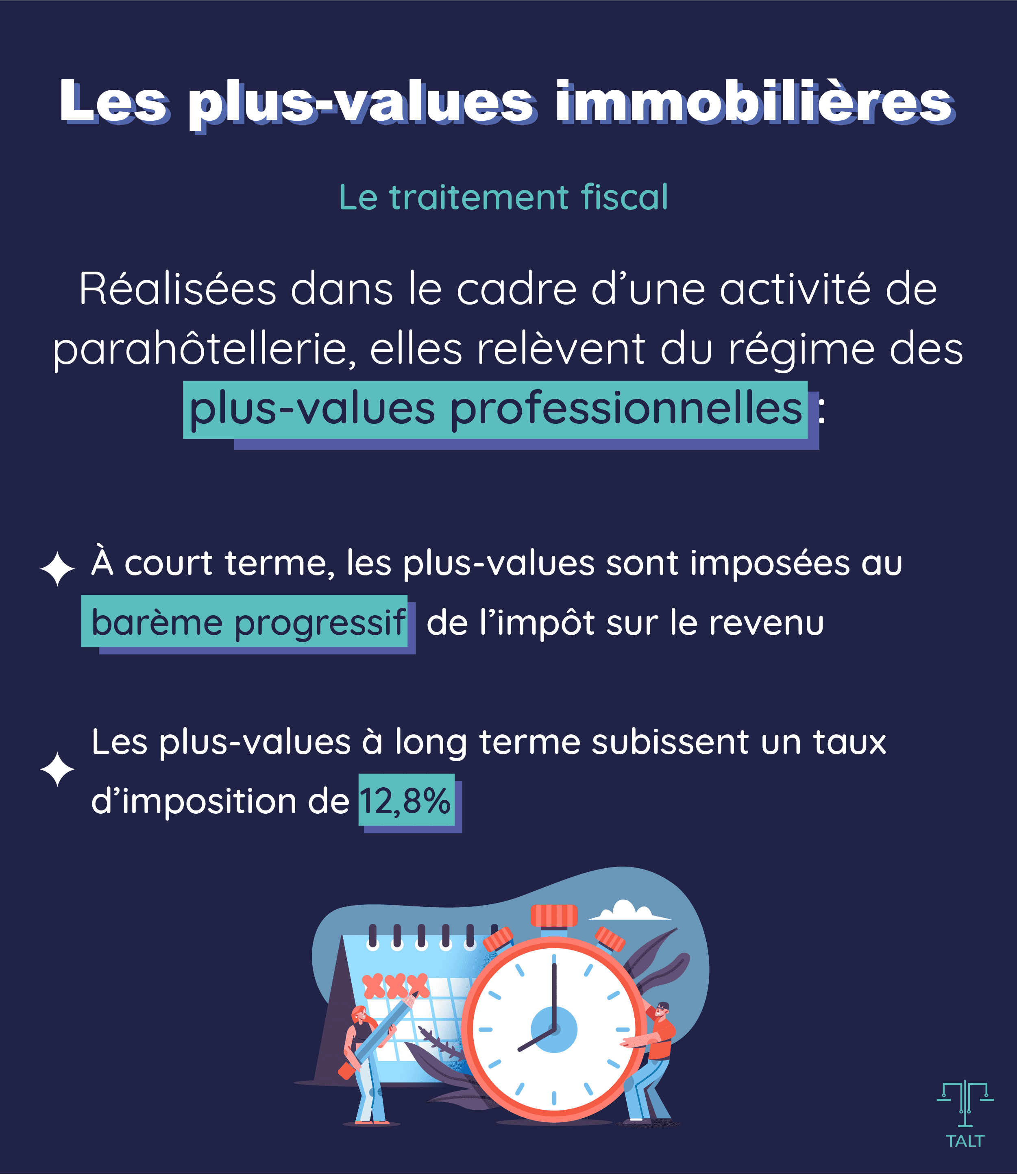

Les plus-values immobilières

Réalisées dans le cadre d’une activité de parahôtellerie, elles relèvent du régime des plus-values professionnelles.

Le calcul de l’impôt sur la plus-value d’un bien exploité en parahôtellerie est très complexe. Aussi nous avons décidé de simplifier le procédé, en le scindant en 3 étapes :

- Le calcul de la plus-value

- Le traitement fiscal de la plus-value

- Le traitement social de la plus-value

Comment calculer la plus-value d’un bien en parahôtellerie ?

La plus-value réalisée à l’occasion de la cession d’un élément d’actif s’obtient normalement par la différence entre le prix de cession et le prix d’acquisition.

Dans le cadre du régime de la parahôtellerie le prix d’acquisition ne correspond pas au prix d’achat figurant sur l’acte notarié. Il s’agit de la valeur nette comptable (VNC) constituée par du prix d’acquisition auquel on doit retrancher les amortissements pratiqués durant les années de détention du bien.

Si le prix de cession est inférieur à la VNC, la différence représente une moins-value. Cette moins-value doit alors être intégrée dans le résultat comptable de l’année de sa survenance.

Pour calculer l’impôt dû, vous devez d’abord déterminer s’il s’agit d’une plus-value à long-terme ou s’il s’agit d’une plus-value à court terme.

2 options sont alors possibles :

Option 1 : vous détenez le bien depuis moins de 2 ans. Dans ce cas, le régime fiscal à suivre sera uniquement celui des plus-values à court terme.

Option 2 : vous détenez le bien depuis plus de 2 ans. Dans ce cas, 2 régimes devront être appliqués.

- le régime des plus-values à court terme pour les amortissements ;

- le régime des plus-values à long terme pour la différence.

Quel est le traitement fiscal d’une plus-value professionnelle ?

Le traitement fiscal de la plus-value professionnelle dépend de ce qu’elle est à court ou long terme.

- À court terme la plus-value va être intégrée dans le résultat de l’exploitant parahôtelier. Elle sera donc soumise au barème progressif de l’impôt sur le revenu.

- À long terme la plus-value va être taxée au taux de 12,8%.

Quel est le traitement social d’une plus-value professionnelle ?

Là encore, le traitement social de la plus-value professionnelle dépend de ce qu’elle est à court ou long terme.

- À court terme la plus-value sera imposée aux cotisations sociales URSSAF au taux de 31%. Pour comprendre comment nous en sommes arrivés au calcul de ce taux, nous vous invitons à consulter notre article Cotisations sociales Urssaf en LMP : le guide !

- À long terme la plus-value va être taxée au taux des prélèvements sociaux de 17,2%.

Exemple de calcul de l’impôt sur les plus-values professionnelles

Prenons l’exemple d’une de nos clientes qu’on appellera Madame DUPONT. Madame DUPONT est soumise au taux marginal d’imposition (TMI) de 30%. Elle a acheté le 10 août 2022 un bien 171.500 € qu’elle compte revendre le 31 décembre 2025. Compte tenu de l’évolution du marché immobilier dans le secteur du bien, elle compte pouvoir le vendre 200.000 €.

À la date future de cession, Madame DUPONT aura détenu le bien exploité en parahôtellerie depuis plus de 2 ans. Pour calculer la plus-value, il faudra alors isoler la plus-value à court terme de celle à long terme.

Dans le cadre de notre accompagnement, nous avons optimisé la fiscalité de notre cliente. Le total des amortissements serait de 15.153 € au 31 décembre 2025. La plus-value à court terme serait alors égale au total de ces amortissements soit 15.153 €.

La plus-value à long terme serait alors de 28.500 € (200.000 – 171.500).

Traitement fiscal de la plus-value à court terme :

15.153*30% = 4.545,9

Traitement fiscal de la plus-value à long terme :

28.500*12,8% = 3.648

Sous-total = 8.193,9

Traitement social de la plus-value à court terme :

15.153*31% = 4.697,43

Traitement social de la plus-value à long terme :

28.500*17,2% = 4.902

Sous-total = 9.599,43

Soit un TOTAL de 17.793 € (8.194+9.599).

Exonération possible de la plus-value professionnelle

Il existe 2 mécanismes possibles vous permettant de bénéficier d’exonération totale ou partielle de plus-value.

L’exonération des plus-values à long terme (CGI, art. 151 septies B)

Les dispositions de l’article 151 septies B du Code général des impôts permettent d’appliquer un abattement pour durée de détention sur la plus-value à long-terme de cession d’un bien exploité en parahôtellerie.

Cette plus-value bénéficie d’un abattement de 10% par an, à partir de la 5ème année. </^p>

Exemple :

Reprenons l’exemple de notre cliente qu’on a appelé, Madame DUPONT. Si, au lieu du 31 décembre 2025, elle décidait de céder le bien 200.000 €, le 11 août 2037. La plus-value à long-terme 28.500 € (200.000 – 171.500), serait alors totalement exonérée d’impôt sur le revenu et de prélèvements sociaux.

L’exonération des plus-values selon le chiffre d’affaires (CGI, art. 151 septies)

Le dispositif de l’article 151 septies du CGI permet d’exonérer totalement ou partiellement la plus-value peu importe qu’elle soit à court terme ou long terme. Mais attention l’exonération ne porte pas sur les cotisations sociales URSSAF calculées sur la base des amortissements pratiqués pour le calcul de la PVCT.

Pour bénéficier de l’exonération, l’activité doit avoir été exercée depuis au moins 5 ans à la date de la cession.

L’exonération dépend du chiffre d’affaires hors taxe moyen des exercices clos au cours des deux années civiles qui précèdent la cession (CA).

Le parahôtelier bénéficie d’une exonération totale si son CA est inférieur à 90.000 €.

Si son CA est compris entre 90 000 € et 126 000€, il bénéficie d’une exonération partielle calculée de la manière ainsi : ((126.000-CA)/36.000) x plus-value.

L’exercice de l’activité parahôtelière à titre professionnel

Si dans le cadre de la location meublée, les critères sont parfaitement objectifs, pour le régime de la parahôtellerie, l’article 156 du Code général des impôts demeure plus subjectif. En effet, pour que l’activité soit qualifiée de professionnelle, une participation personnelle, continue et directe à l’activité d’un des membres du foyer fiscal est indispensable. Le respect de ces conditions sera donc apprécié au cas par cas.

Si vous exercez une activité parahôtelière à titre professionnel, les déficits éventuels générés sont imputables sur son revenu global du foyer fiscal pendant 6 ans.

De la même façon, dans ce cas de figure, les biens utilisés dans le cadre de l’activité sont exonérés d‘impôt sur la fortune immobilière (IFI).

Voilà une bonne nouvelle pour les acquéreurs de biens neufs ou à rénover. Contrairement aux loueurs en meublé, vous avez en effet la possibilité de récupérer la TVA en vertu de l’article L’article 261 D 4° du CGI. Cette disposition s’applique même si vous décidez de déléguer les services hôteliers à un tiers.

Parahôtellerie et SCI : est-ce possible ?

La réponse est non. La location en parahôtellerie ne peut pas être mise en œuvre via une SCI. Pour mieux comprendre, revenons sur la qualification des différentes opérations de location de biens immobiliers.

L’activité de location vide d’un bien immobilier est toujours de nature civile. La SCI se prête donc parfaitement à ce type d’opérations purement patrimoniales. Dans ce cas de figure, les revenus générés sont imposés dans le chef des associés, au titre de l’impôt sur le revenu.

La location meublée relève en revanche d’un régime distinct. Si cette activité est également de nature civile d’un point de vue du droit privé, son traitement fiscal diffère. À cet égard, elle doit en effet être considérée comme une opération commerciale. Par conséquent, s’il est toujours possible de loger ce type d’activité au sein d’une SCI, ses revenus devront toutefois être soumis à l’impôt sur les sociétés (IS).

Enfin, la location meublée accompagnée d’au moins trois prestations de parahôtellerie est toujours considérée comme une activité commerciale. Cette qualification est valable aussi bien sur le plan juridique que fiscal. Elle ne peut alors, en aucune façon, être exercée via une SCI, société de nature civile par essence. Pour résoudre cette difficulté, il est toutefois possible d’intercaler une société commerciale entre la SCI et l’immeuble concerné. Celle-ci aura alors pour mission d’assurer la gestion du bien détenu par la SCI.

L’activité de parahôtellerie propose un régime fiscal avantageux mais complexe. Sa mise en place nécessite donc l’accompagnement de professionnels spécialisés en la matière. Pour cela, TALT met à votre disposition son expertise et son expérience pour un investissement immobilier couronné de succès !

Vous souhaitez en savoir plus ?

TALT et son équipe d’avocats et fiscalistes se tiennent à votre disposition

D’autres articles pouvant vous intéresser

Succession et immobilier : comment transmettre 1 million d’euros sans (presque) payer d’impôts ?

Succession et immobilier : comment transmettre 1 million d’euros sans (presque) payer d’impôts ? Ah, la France… son vin, sa gastronomie, ses grèves… et sa fiscalité. C’est presque devenu une marque de fabrique. Mais soyons honnêtes : ce n’est pas une spécialité dont...

Quelles stratégies pour diminuer son ISF ?

L’État resserre l’étau fiscal sur l’immobilier locatif. Dans un pays où la pression fiscale ne cesse d’augmenter, le statut de Loueur en Meublé Non Professionnel (LMNP) était une véritable bouffée d’oxygène pour les investisseurs. Il permettait d’amortir son bien...

LMP, LMNP : Quelles Différences ?

Les investisseurs immobiliers s'intéressent de plus en plus aux statuts de loueur en meublé non professionnel (LMNP) et de loueur en meublé professionnel (LMP). Bien que similaires dans leur principe, ils présentent toutefois des différences significatives, notamment...

0 commentaires