La plupart du temps, la transmission d’un patrimoine a lieu à l’occasion d’une succession, à la suite d’un décès. Pourtant, d’autres solutions, bien plus avantageuses, sont à votre disposition. Parmi elles, la donation de l’usufruit d’une maison de votre vivant permet...

Pourquoi et comment créer une SCI familiale ?

Les autres articles

Donation de parts en SCI : les solutions pour payer moins d’impôts

En tant qu’investisseur, il y a fort à parier que vous connaissiez déjà la nécessité fiscale de réfugier votre patrimoine immobilier dans une SCI (Société Civile Immobilière). Néanmoins, il est possible que, comme bon nombre d’investisseurs, vous n’ayez pas encore...

Acheter en SCI familiale : 3 conseils pour réussir son projet

La SCI familiale est une société dont les associés sont des membres issus de la même famille. Ils apportent au capital une somme d'argent ou des biens, en contrepartie de parts sociales. Toutefois, la SCI perd son caractère familiale lorsqu'un associé non issu de la...

Une SCI familiale a le même cadre juridique qu’une SCI classique. La SCI familiale permet simplement à des associés ayant un lien de parenté de développer ensemble un patrimoine immobilier. La SCI peut donc regrouper des parents, des petits-enfants, des frères/sœurs, des arrières grands-parents, des oncles ou tantes, des neveux ou nièces et même des cousins germains.

Quels sont les avantages de ce type de structure et quelles sont les étapes pour créer une SCI familiale ? Suivez le guide TALT.

Créer une SCI familiale pour associer vos enfants à un projet d’acquisition

Beaucoup de parents décident de placer une partie de leur épargne au profit de leurs enfants, parfois dès la naissance.

Cependant, placer son argent sur un compte en banque est une solution qui résiste mal aux dégradations de la conjoncture économique et à l’inflation.

Dans ce contexte, l’immobilier conserve son statut de valeur refuge.

La détention d’un bien au travers d’une Société Civile Immobilière (SCI) est donc un excellent outil permettant d’associer vos enfants à un projet d’acquisition immobilière afin de leur constituer un patrimoine.

Il existe une multitude de montages possibles pour constituer une SCI familiale. Nous avons pris le parti de vous en présenter 3 :

- Montage par l’apport en nature d’un immeuble au capital d’une SCI familiale ;

- L’apport d’une somme d’argent à une SCI familiale

- Montage par apport d’un compte courant d’associés

Si vous souhaitez en savoir plus sur les autres schémas possibles, n’hésitez pas à réserver une consultation avec un de nos avocats experts.

Montage par apport d’un immeuble au capital d’une SCI familiale

Par exemple, il s’agit du cas où des parents veulent apporter un bien immobilier au capital d’une SCI.

À la constitution, la SCI aura donc pour associés, des parents, qui détiendront la majorité des parts. Le ou les enfants seront associé(s) mais dans une moindre mesure.

Très souvent ce montage prend sens lorsque des parents souhaitent transmettre à leurs enfants un bien déjà existant dans leur patrimoine. Un bien immobilier ne pouvant pas se diviser en plusieurs parties, ils décident alors de monter une SCI familiale pour diviser les parts sociales entre héritiers.

Dans cette hypothèse, la SCI aura principalement comme capital la valeur du bien.

Prenons un exemple : Jacques souhaite transmettre à ses filles Marie et Julie une villa achetée près de Nice, valorisée 500.000 €.

Jacques décide de constituer une SCI qu’il appellera “JAMAJU” dans laquelle il fait un apport en nature du bien. Marie et Julie apportent chacune en numéraire la somme de 1.000 €.

Le bien ne sera plus détenu par Jacques, personne physique. Le bien sera détenu par la SCI, elle-même détenue par Jacques et ses filles.

La SCI JAMAJU aura donc un capital de 502.000 € divisé en 502 parts de 1.000 € chacune.

- Jacques deviendra le propriétaire de 500 parts, numérotées 1 à 500.

- Marie sera propriétaire d’une part numérotée 501.

- Julie sera propriétaire d’une part numérotée 502.

Dans cette hypothèse Jacques va détenir plus de 99% des parts. Cependant, et c’est là tout l’intérêt de la SCI, Jacques a la possibilité de céder des parts sans droit de donation, dans une limite de 100.000 euros tous les quinze ans.

Peu à peu, le bien peut ainsi être transmis gratuitement à Marie et Julie, ce qui permet de réduire de façon considérable les frais de succession.

Montage par apport en capital d’une somme d’argent à la SCI familiale

La SCI familiale est également un excellent outil pour les parents qui disposent d’une somme d’argent et qui veulent aider leurs enfants à acheter un bien.

Les parents vont donc réaliser un apport en numéraire au bénéfice de la SCI à créer.

L’apport en numéraire correspond à l’apport d’une somme d’argent effectuée par un ou plusieurs associés. Cette somme d’argent sera donc incorporée au capital social de la société. En échange, les associés reçoivent des parts sociales.

Dans le cas d’une SCI familiale, cette somme d’argent permettra à la société d’acquérir un bien immobilier. La SCI deviendra alors propriétaire de l’immeuble concerné.

Reprenons l’exemple de Jacques. Il a 500.000 € sur un compte bancaire. Ses filles, Marie et Julie, souhaitent acheter une maison qu’elles mettront en location.

Pour les aider, Jacques a la possibilité de réaliser un apport en numéraire de 500.000 € à la constitution de la SCI. Marie et Julie apporteront chacune en numéraire la somme de 1.000 €.

Là encore, Jacques aura la possibilité de céder des parts sans droit de donation. Et ce, toujours dans la limite de 100.000 € tous les 15 ans.

Apport en compte courant d’associé

L’apport en compte courant d’associé est une avance d’argent réalisée par un associé au bénéfice de la SCI. Il est remboursable à tout moment, sur demande de l’associé l’ayant consenti.

Contrairement aux deux schémas précédents (apport en nature et apport en numéraire), le ou les parents deviennent associés minoritaires et décident de consentir un apport en compte courant à la SCI.

Cependant, cet apport en compte courant d’associés ne permet pas aux parents d’avoir des parts sociales en échange de leur aide financière. Les parents deviennent simplement créanciers de la SCI au même titre qu’une banque. Mais à la différence d’une banque, les associés peuvent décider de ne pas rémunérer cet apport et d’établir un plan de remboursement beaucoup plus flexible.

Reprenons l’exemple de Jacques. Il souhaite toujours aider ces filles, Julie et Marie dans le cadre de leur projet d’acquisition d’un investissement locatif.

La première étape de ce schéma consiste en la constitution d’une SCI familiale.

![]() Bon à savoir :

Bon à savoir :

Si vous souhaitez créer votre SCI, nos experts sont d’ailleurs là pour vous aider. N’hésitez pas à réserver un appel avec un membre de notre équipe.

La SCI pourra être créée avec un capital modique de 1.000 € constitué de 1.000 parts d’une valeur de 1 € chacune, et répartie comme suit :

- Julie sera propriétaire de 499 parts, numérotées de 1 à 499 ;

- Marie sera propriétaire de 499 parts, numérotées de 500 à 998 ;

- Jacques, leur père, sera propriétaire de 2 parts, numérotées de 999 et 1.000.

Avec son statut d’associé, même minoritaire, Jacques sera légalement autorisé à réaliser un apport en compte courant d’une valeur de 500.000 € pour aider ses filles à acheter le bien.

Mais attention, le compte-courant d’associé tombera dans la succession de son titulaire et sa valeur sera taxée aux droits de succession.

Ce montage n’est donc pas à privilégier pour optimiser les droits de succession. Si on reprend l’exemple de Jacques, ce montage est à privilégier dans l’hypothèse où Julie et Marie auraient besoin d’un apport bancaire pour l’obtention d’un prêt.

Imaginons qu’elle souhaite acheter en SCI une maison valorisée 500.000 € via le financement bancaire.

Pour cela, la banque leur demande un apport conséquent dont elles ne disposent malheureusement pas.

Jacques deviendra associé de la SCI (à hauteur de 2 parts sur les 1.000 que compte la SCI) et fera ensuite un apport en compte courant d’associé, par exemple 100.000 €.

En conclusion, ce montage permettra à Julie et Marie de :

- Contracter un prêt de 400.000 € tout en bénéficiant de l’effet de levier bancaire ;

- Rester majoritaires dans la SCI ;

- Bénéficier d’un apport bancaire conséquent tout en ayant pas à le financer ;

- Améliorer leur chance d’obtention du prêt en tirant avantage du track record financier de leur père.

Créer une SCI familiale pour optimiser la transmission

Les contraintes de l’indivision

En indivision, tous les propriétaires ou co-indivisaires possèdent des droits sur la totalité du patrimoine. Chacun d’entre eux est contraint de payer les dépenses attachés au bien en proportion de leur quote-part.

De plus, d’après la loi « nul ne peut être contraint à demeurer dans l’indivision ». Cette règle signifie qu’en cas de mésentente, chacun des indivisaires a parfaitement le droit de quitter l’indivision à n’importe quel moment, et peu importe le motif.

Bien sûr, les autres propriétaires ont la possibilité de racheter la quote-part de celui souhaitant quitter l’indivision. Il s’agit de leur droit de préemption. Cependant, s’ils n’en ont pas les moyens, la quote-part peut être détenue par un étranger à la famille. Le bien peut également être mis en vente.

Par ailleurs, il est tout à fait possible de mettre en place une convention d’indivision dans le but d’aménager la gestion de l’indivision (C.civ. art. 1873-2).

Mais ce document peut s’avérer coûteux puisqu’il est obligatoirement rédigé devant notaire.

En plus de sa flexibilité juridique et administrative, la SCI peut se révéler être une solution plus accessible.

Les avantages de la SCI familiale face à l’indivision

La SCI familiale permet d’organiser une indivision stable entre membres d’une même famille. Il est en effet conseillé de créer une SCI afin d’éviter les dérives de l’indivision, que peuvent provoquer les situations de mésentente et de blocage.

La SCI est source de stabilité puisque la propriété du bien est transférée à la société.

L’indivisaire qui souhaite partir ne bloque donc pas le développement patrimonial des autres associés de la SCI familiale.

En outre, la SCI permet de mieux organiser la gestion du patrimoine immobilier de la société, soit:

- grâce à la mise en place d’assemblées générales composées des associés de la SCI,

- Soit par le ou les gérant(s) de la société.

De plus, la constitution d’une SCI présente l’avantage de protéger les associés à l’égard de leurs créanciers personnels.

En effet, si un associé de la SCI doit de l’argent, le créancier ne pourra obtenir que des parts de la SCI. Il devra ensuite partager le patrimoine de la SCI familiale avec les autres associés sous réserve des dispositions statutaires.

En revanche, en cas d’indivision, si un des propriétaires a des créanciers personnels, ces derniers ont parfaitement le pouvoir de solliciter la vente du bien afin de se faire rembourser.

Créer une SCI familiale pour optimiser les droits de succession et de donation

Une valorisation du bien plus avantageuse en SCI pour payer moins d’impôt

Tout d’abord, il est important de rappeler sur quelle assiette sont calculés les droits de donation (ou succession).

Lorsqu’un parent souhaite donner un bien immobilier à un de ses enfants, les droits de donation sont assis sur la valeur vénale du bien.

La valeur vénale correspond à la valeur de marché, c’est-à-dire le prix que le bénéficiaire de la donation (donataire) pourrait obtenir s’il vendait le bien immobilier dans des conditions normales.

Mais en SCI, en cas de donation, la valeur prise en compte ne se limite pas à la simple valeur vénale du bien.

En effet, la donation n’est pas assise sur la valeur du bien immobilier mais sur celle des parts sociales.

Afin de déterminer le prix d’une part sociale, il est nécessaire de prendre en compte l’actif net c’est-à-dire :

- l’ensemble des actifs, (exemples : trésorerie, valeur du bien)

- auquel on doit soustraire l’ensemble du passif (exemples : prêt bancaire, comptes courants d’associés).

C’est donc cette différence entre actif et passif qui permet d’obtenir la valorisation de la SCI et qui est prise en compte pour le calcul des droits de succession et de donation.

En divisant la valorisation de la SCI par le nombre de parts total qu’elle comprend on obtient le prix de chaque part.

Il est par ailleurs d’usage d’appliquer une décote comprise entre 5 et 20 % sur le montant obtenu.

Compte tenu du mode de calcul de l’assiette de la donation et de la décote, la transmission d’un patrimoine immobilier en SCI permet de faire d’importantes économies d’impôts.

Des donations successives de parts de société pour éviter les droits de succession

Tout d’abord, il est bien plus facile de partager des parts sociales que de partager un bien immobilier. Il est en effet compliqué de faire la donation de la cuisine à un des enfants et du salon à l’autre. Un bien immobilier est par nature indivisible.

De plus, la répartition de la succession avec une SCI sera plus précise car son capital est divisé en parts sociales.

Grâce au mécanisme des abattements successifs des parents peuvent transmettre leur patrimoine de leur vivant pour éviter à leurs enfants de payer trop d’impôts à leur décès.

Comment ce mécanisme fonctionne-t-il en SCI ?

Tous les 15 ans, les parents pourront faire la donation de parts sociales à leurs enfants à hauteur de 100 000 euros, et ce, sans avoir à s’acquitter de droits de donation.

Lorsque la SCI a une valeur supérieure à 100 000 euros, la donation des parts pourra être réalisée de manière successive.

À chaque période de 15 ans, les parents donneront des parts sociales d’une valeur de 100.000 € jusqu’à transmission totale des parts de SCI.

Chaque parent peut donner jusqu’à 100.000 € par enfant de parts sociales sans qu’il y ait de droits de donation à payer.

Au décès des parents, les enfants seront totalement propriétaires de la SCI et n’auront pas à payer des droits de succession.

Reprenons l’exemple de la SCI JAMAJU dont les associés sont Jacques et ses filles, Marie et Julie.

La SCI JAMAJU a un capital de 502.000 € divisé en 502 parts de 1.000 € chacune.

- Jacques a 500 parts;

- Marie a une part.

- Julie a également une part.

En 2023, Jacques décide de donner 100 parts à Marie et 100 parts à Julie, soit 100.000 € à chacune. Il pourra réitérer la procédure tous les 15 ans jusqu’à la transmission totale des 500 parts qu’il détient dans le capital de la SCI JAMAJU.

Cet exemple est en réalité simplifié car Jacques pourrait accélérer le mécanisme de donations successives grâce à la décote.

En effet, la SCI est d’autant plus avantageuse puisque la valeur de la totalité de ses parts est mathématiquement inférieure à celle de l’immeuble s’il était détenu en nom propre.

En effet, la liquidité d’un bien immobilier lorsqu’il est détenu en SCI est moindre. Le bien perd entre 10 à 25% de valeur sur le marché.

En SCI, le montant des droits de donation est donc calculé sur une base inférieure grâce à la décote des parts sociales.

En conséquence, la valeur des parts de SCI retenue pour le calcul de l’abattement est également moins importante, ce qui permet de donner plus.

Créer une SCI familiale pour organiser les droits et pouvoirs sur le patrimoine familial

Organiser la gérance de la SCI familiale

Le développement d’un patrimoine immobilier et financier entre membres d’une même famille peut être le révélateur de mésententes voire de certaines blessures.

La constitution d’un parc immobilier entre frères et sœurs peut par exemple, faire naître des désaccords liés à l’usage des biens ou à leurs modes d’exploitation.

La création d’une SCI familiale peut donc être source de conflits.

Les parents peuvent redouter que le patrimoine immobilier transmis à leurs enfants de leur vivant, soit dilapidé en quelques années.

Afin de remédier à tout cela, les parents peuvent décider de rester gérants de la SCI. De cette manière, le ou les parents auront la main sur la gestion de la SCI, les choix de stratégie patrimoniale, et le suivi de la comptabilité.

Le parent gérant aura le pouvoir d’accomplir tous les actes nécessaires à l’exploitation de la SCI familiale. Ils peuvent également décider de faire appel à un gérant externe pour traiter les affaires courantes.

![]() Bon à savoir :

Bon à savoir :

Les statuts de la société peuvent limiter les pouvoirs du gérant. À titre d’exemple, le recours à l’emprunt peut être conditionné à l’accord des associés.

Organiser les pouvoirs entre associés de la SCI familiale

Les parents peuvent parfaitement organiser les pouvoirs entre chaque enfant. Cependant ils ne peuvent pas enlever le droit d’un associé à assister aux assemblées.

En effet, l’article 1844, alinéa 1er, du code civil énonce un principe d’ordre public: « tout associé a le droit de participer aux assemblées ».

S’agissant du nombre de voix, la règle générale est celle d’une voix par part.

Dans le silence de la loi, les parents peuvent librement fixer dans les statuts le nombre de voix dont va disposer chaque associé. Plusieurs possibilités sont à envisager comme par exemple :

- chaque associé a droit à une voix, quel que soit le nombre de parts qu’il détient ;

- chaque associé a droit à un nombre de voix proportionnel au nombre de parts qu’il détient ;

- une clause limitative du nombre des voix peut être stipulée, pour toutes les décisions, ou seulement certaines d’entre elles ;

- un droit de vote plural peut être attribué à certains associés.

En ce qui concerne le droit de vote plural, dans le cas où la SCI comporte deux associés à parts égales, il est donc tout à fait possible que l’un deux dispose d’un droit de vote double.

Par ailleurs, tout associé peut à tout moment demander au gérant de provoquer une délibération des associés sur une question déterminée. Le gérant doit alors procéder à la consultation des associés en assemblée ou par écrit, ou s’engager à inscrire cette question à l’ordre du jour de la prochaine assemblée ou consultation écrite.

Le démembrement de propriété et SCI familiale

Qu’est-ce que le démembrement ?

Le démembrement de propriété consiste à scinder la propriété d’un bien immobilier en trois prérogatives : l’usus, fructus et abusus.

Les droits d’usus et de fructus sont accordés à l’usufruitier (droit de jouissance). L’article 578 du Code civil définit l’usufruit comme “le droit de jouir des choses dont un autre a la propriété, comme le propriétaire lui-même, mais à la charge d’en conserver la substance”.

Par exemple, dans le cas du démembrement de parts sociales d’une SCI familiale, l’usus peut correspondre au droit de vote et le fructus au droit aux dividendes.

Quant au nu-propriétaire, il est titulaire de l’abusus, c’est-à-dire du droit de posséder les parts sociales. Mais attention, il ne peut pas librement vendre ses parts comme pourrait le faire un propriétaire car les droits de l’usufruitier doivent être préservés.

Dans le cas particulier de la répartition des pouvoirs dans une SCI familiale, l’article 1844 du Code civil fixe les règles de répartition du droit de vote entre l’usufruitier et le nu-propriétaire.

Si une part est grevée d’un usufruit, le droit de vote appartient au nu-propriétaire sauf pour les décisions concernant l’affectation des bénéfices pour lesquelles il est réservé à l’usufruitier (C. civ., art. 1844, al. 3). L’usufruitier décide de l’affectation et de la répartition des résultats de l’exercice.

Cependant, les statuts peuvent déroger à ces dispositions (C. civ., art. 1844, al. 4).

![]() Bon à savoir :

Bon à savoir :

La nouvelle définition de l’abus de droit (LPF, art. L. 64 A) ne remet pas en cause les transmissions anticipées de patrimoine pour lesquelles le donateur se réserve l’usufruit du bien. Bien sûr, sous réserve que le montage envisagé ne soit pas fictif.

Le démembrement de propriété en SCI familiale : un outil redoutable

Le démembrement de propriété constitue un outil privilégié d’organisation et de transmission du patrimoine dans la mise en place d’opérations d’ingénierie patrimoniale.

En effet, des parents peuvent souhaiter transmettre leur patrimoine immobilier à leurs enfants, tout en conservant le pouvoir ou les revenus de ce patrimoine. Dans cette hypothèse, le démembrement de propriété est un mécanisme à regarder de près.

3 étapes du mécanisme :

- 1ère étape : donation de la nue-propriété

Les parents font la donation de la nue-propriété des parts de SCI. L’usufruit et la nue-propriété sont alors évalués selon un barème forfaitaire qui s’applique obligatoirement en matière fiscale pour toutes les mutations à titre gratuit et onéreux (article 669 du CGI). - 2ème étape : conservation de l’usufruit

Les parents conservent l’usufruit des parts sociales. Cet usufruit leur permet d’habiter le logement dont la SCI est propriétaire ou encore de bénéficier des loyers. - 3ème étape : regroupement de la nue-propriété et de l’usufruit

Au décès des parents, la pleine propriété est recouvrée entre les mains des enfants, et ce, sans payer de droits de succession.

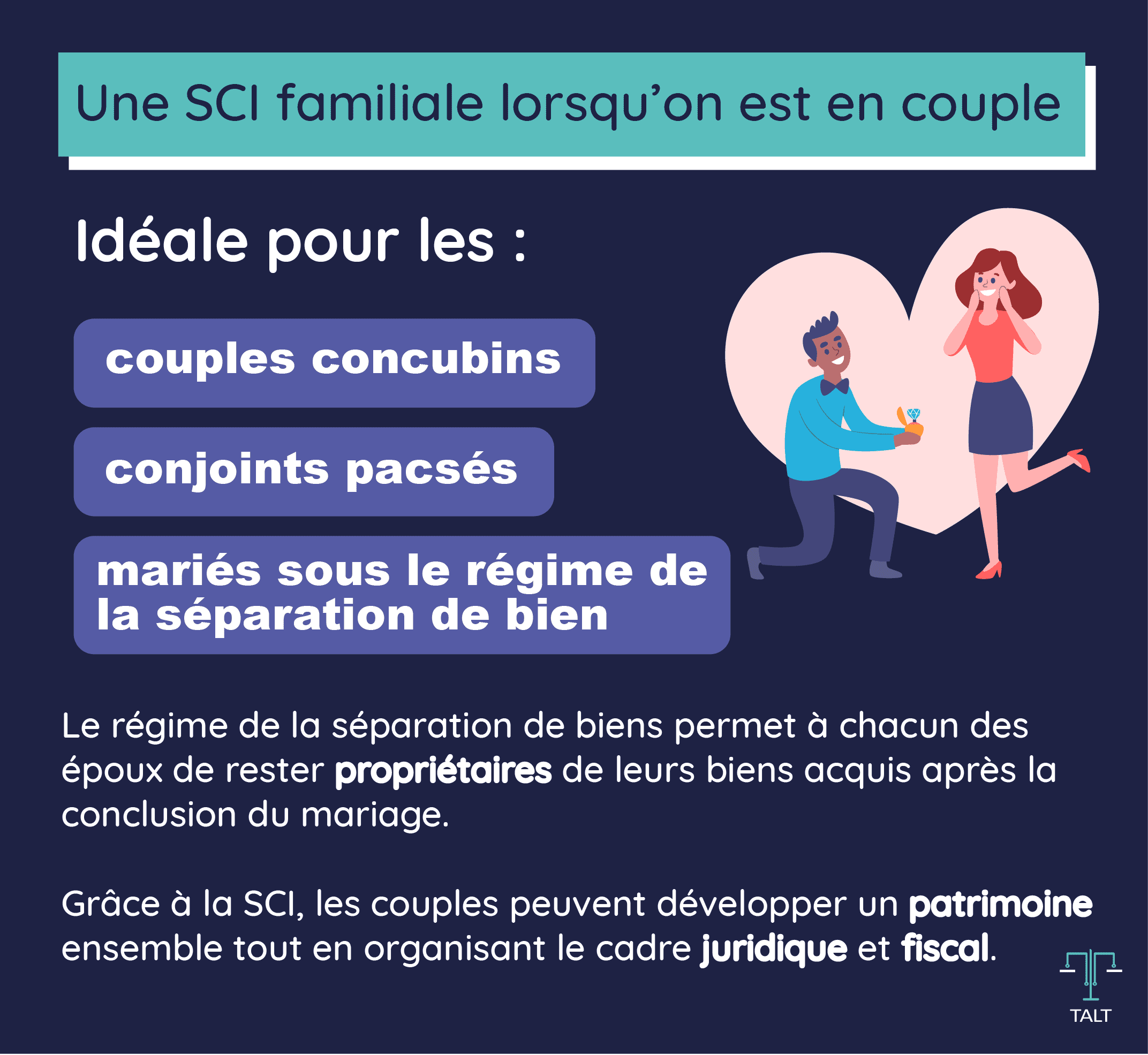

Créer une SCI familiale lorsqu’on est en couple

La création d’une SCI familiale est idéale pour les couples concubins ou les conjoints pacsés ou mariés sous le régime de la séparation de bien.

Dans le cadre d’un pacte civil de solidarité (PACS), le régime de la séparation des biens est automatique, sauf disposition contraire. Cela veut dire que les biens achetés par chacun des conjoints après la constitution du PACS, restent sous la propriété du conjoint les ayant achetés.

En cas de mariage, les époux sont d’office sous le régime légal de communauté réduite aux acquêts. Cependant, les époux peuvent choisir un autre régime comme celui de la séparation de biens.

Le régime de la séparation de biens permet à chacun des époux de rester propriétaires de leurs biens acquis après la conclusion du mariage.

Grâce à la SCI les couples pacsés ou mariés sous le régime de la séparation de biens peuvent développer un patrimoine ensemble tout en organisant le cadre juridique et fiscal.

Les étapes de création d’une SCI familiale

Comme pour la création d’une SCI , 5 étapes clés sont indispensables.

- La rédaction des statuts ;

- Le dépôt du capital social ;

- La publication d’un avis de création de SCI familiale ;

- La constitution du dossier d’immatriculation ;

- L’immatriculation au greffe.

Étape 1 : la rédaction des statuts de la SCI familiale

Dans un premier temps, les futurs associés doivent s’atteler à la rédaction des statuts de la SCI familiale. Ces derniers ont pour but d’organiser le fonctionnement de la société en prévoyant notamment :

- L’étendue du mandat du gérant de la SCI ;

- Les règles de majorités lors des votes en assemblée générale ;

- Les éventuelles limitations du droit de vote ;

- Le régime d’imposition de la société : en principe, une SCI est imposable au titre de l’impôt sur le revenu. Les associés peuvent toutefois décider, dans les statuts, de soumettre les bénéfices à l’impôt sur les sociétés.

- Les règles en cas de cession de parts sociales ou d’échange.

En vertu de l’article 1835 du Code civil, les statuts de la SCI familiale doivent contenir un certain nombre de mentions obligatoires :

- La forme juridique : les statuts doivent préciser qu’il s’agit d’une SCI familiale ;

- Les apports de chaque associé : en nature (immeuble ou meuble) ou en numéraire (somme d’argent) ;

- L’objet social de la SCI : il peut s’agir, par exemple, de l’acquisition d’appartement afin de les mettre en location. En revanche, l’objet de la SCI ne doit pas être commercial. Il ne peut donc pas consister en l’acquisition d’immeubles en vue de les revendre en l’état.

- La dénomination sociale ;

- L’adresse du siège social ;

- Le montant du capital social ;

- Le nom du ou des gérants de la SCI ;

- La durée de vie de la SCI : elle ne peut excéder 99 ans.

Étape 2 : le dépôt du capital social

La deuxième étape consiste à déposer le capital social de la SCI familiale sur un compte bancaire dédié. Celui-ci contiendra tous les apports des associés en nature ou en numéraire.

Le Code civil ne prévoit pas de capital social minimum. En pratique, il est donc possible de créer une SCI familiale avec seulement 1 euro.

Étape 3 : la publication de l’avis de création de la SCI familiale

Une fois les deux premières étapes réalisées, les associés doivent informer les tiers de la création de la SCI familiale. Cette information passe par la publication d’un avis au journal d’annonces légales dans le département où se trouve le siège social de la société.

Suite à cette publication, le gérant de la SCI familiale reçoit une attestation de parution. Ce document doit être conservé précieusement. Il est en effet indispensable pour réaliser l’immatriculation de la société.

Étape 4 : la constitution du dossier d’immatriculation de la SCI familiale

Pour cela, les associés doivent rassembler les documents suivants :

- Le formulaire M0 de déclaration d’immatriculation ;

- Les statuts de la SCI familiale ;

- L’attestation de parution ;

- Une déclaration de non-condamnation du gérant de la SCI ;

- Un justificatif d’identité du gérant ;

- Une attestation de dépôt de capital social ;

- Un chèque afin de régler les frais de greffe.

Étape 5 : l’immatriculation au greffe du Tribunal de commerce

La 5e et dernière étape consiste à déposer le dossier d’immatriculation au greffe du Tribunal de commerce. Une fois validé, le gérant reçoit un extrait K-bis attestant de l’existence juridique de la SCI familiale.

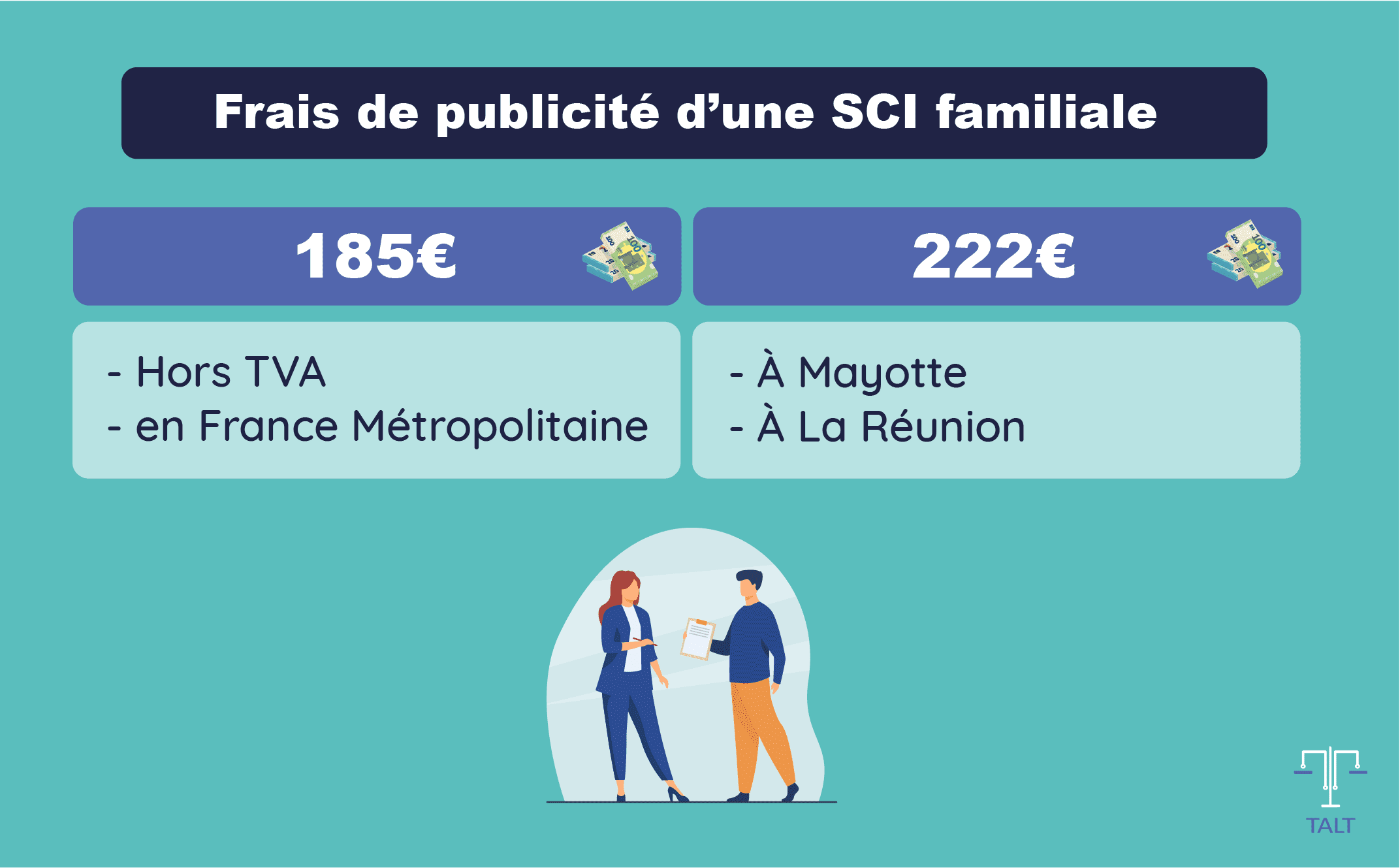

Quels sont les frais administratifs pour créer une SCI familiale ?

Certains frais sont incompressibles. Il est en effet impossible de créer gratuitement une SCI familiale.

Le coût de l’annonce légale pour la constitution d’une SCI familiale est de 185 euros hors TVA en France Métropolitaine. Il s’élève à 222 euros à Mayotte et à La Réunion.

Le dépôt de la demande d’immatriculation de la SCI familiale implique également des frais. Les émoluments du greffe du Tribunal de commerce s’élèvent ainsi à 66,88 euros TTC. À cela s’ajoutent les frais relatifs au dépôt du registre des bénéficiaires effectifs dont le montant TTC est de 21,41 euros.

Pour limiter les frais, les associés de la SCI familiale peuvent se charger eux-mêmes de la rédaction des statuts. Il est toutefois vivement recommandé d’être accompagné par un professionnel afin d’anticiper au mieux le fonctionnement de sa société.

Vous souhaitez organiser la gestion de vos biens immobiliers dans le cadre d’une SCI familiale ? Faites confiance aux experts TALT.

Vous souhaitez en savoir plus ?

TALT et son équipe d’avocats et fiscalistes se tiennent à votre disposition

D’autres articles pouvant vous intéresser

Donation de son Vivant de l’usufruit d’une Maison : le guide

La plupart du temps, la transmission d’un patrimoine a lieu à l’occasion d’une succession, à la suite d’un décès. Pourtant, d’autres solutions, bien plus avantageuses, sont à votre disposition. Parmi elles, la donation de l’usufruit d’une maison de votre vivant permet...

Donation de parts en SCI : les solutions pour payer moins d’impôts

En tant qu’investisseur, il y a fort à parier que vous connaissiez déjà la nécessité fiscale de réfugier votre patrimoine immobilier dans une SCI (Société Civile Immobilière). Néanmoins, il est possible que, comme bon nombre d’investisseurs, vous n’ayez pas encore...

Acheter en SCI familiale : 3 conseils pour réussir son projet

La SCI familiale est une société dont les associés sont des membres issus de la même famille. Ils apportent au capital une somme d'argent ou des biens, en contrepartie de parts sociales. Toutefois, la SCI perd son caractère familiale lorsqu'un associé non issu de la...

0 commentaires