La SCI imposée à l’impôt sur les sociétés (IS) présente de nombreux avantages. Attention tout de même à la plus-value en cas de cession du bien. En effet, les amortissements pratiqués durant les années de détention du bien sont pris en compte, et ça peut faire très mal !

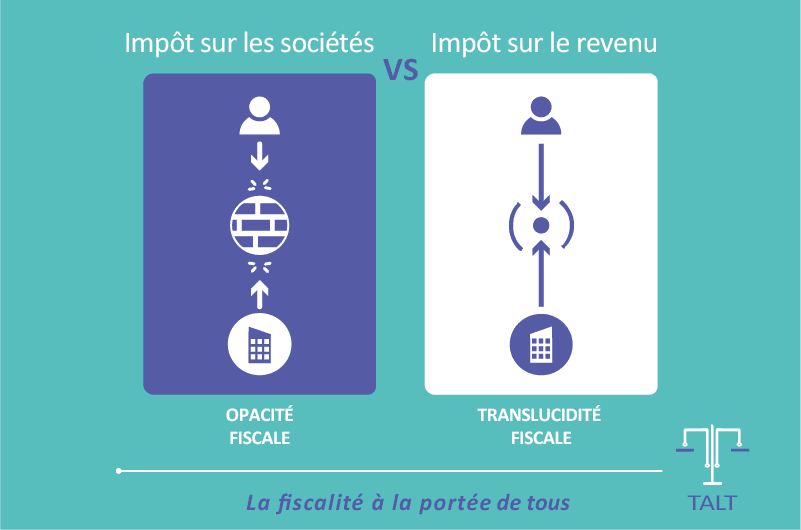

Quelle différence entre une SCI à l’IS (impôt sur les sociétés) et une SCI à l’IR (impôt sur le revenu) ?

La SCI à l’IS est une société opaque. Cela veut dire qu’elle n’est pas transparente comme une SCI à l’IR. La société a une personnalité juridique propre de celle de ses associés et déclare ses revenus comme une société commerciale. Ainsi, les résultats des sociétés soumises à l’IS sont déterminés et calculés au niveau de la société et ce, selon les règles fixées par les BIC (bénéfices industriels et commerciaux) et des règles spécifiques à l’impôt sur les sociétés (CGI articles 34 à 61 A).

Pourquoi la cession d’un bien est-elle lourdement imposée en SCI à l’IS ?

La vente d’un bien en SCI à l’IS va déclencher l’imposition d’une plus-value. La plus-value est déterminée par la différence entre le prix de cession et le prix d’achat du bien. Jusque là, rien de nouveau sous le soleil.

Sauf que cette plus-value comprend les amortissements qui auront été déduits, de l’année d’acquisition à l’année de la cession.

Les amortissements feront donc partie de l’assiette de la base imposable au taux d’impôt sur les sociétés.

D’accord, mais que se passe t-il si je souhaite garder dans la société l’argent généré de la vente ?

Très bonne idée. Vous n’êtes en effet, nullement contraint à sortir la trésorerie générée par la SCI l’année de la vente. Vous pouvez tout à fait étaler la distribution de ce capital sur plusieurs années. D’ailleurs l’investisseur avisé comprend rapidement que la SCI à l’IS est notamment recommandée à ceux qui n’ont pas besoin d’une trésorerie. En effet, lorsqu’un associé veut récupérer la trésorerie, il devra payer l’impôt personnel (impôt sur le revenu et prélèvements sociaux) sur cette distribution de dividendes.

Le bénéfice peut également être incorporé au capital par augmentation du capital de la société.

La SCI à l’IS est donc conseillée pour les investisseurs qui pensent long terme.

Que se passe t-il en cas de déficit, notamment généré dans l’hypothèse d’une moins-value ?

Si le résultat de l’exercice est déficitaire, ce déficit est reportable sur une durée illimitée.

Astuce !

Il existe un dispositif qui permet sous certaines conditions, d’utiliser ce déficit en déduction d’éventuels bénéfices constatés et déjà imposés au titre des ou de l’exercice (s) antérieur (s). Ce dispositif s’appelle le « carry back » ou « report en arrière ». Ce système permet de générer une créance sur le trésor.

Comment déterminer le résultat comptable de ce type de société?

Le bénéfice de la société est calculé à partir du résultat comptable réalisé au cours d’un exercice donné (par exemple, du 1er au 31 décembre). Ce résultat comptable prendra en compte les loyers, charges mais aussi les amortissements. C’est donc sur ce résultat qui va être déclaré par l’administration et sur lequel la société paiera de l’impôt sur les sociétés.

Le saviez-vous ?

Contrairement aux revenus fonciers, pour le calcul du résultat comptable, il est tenu compte non pas des opérations ayant fait l’objet d’un paiement mais de l’ensemble des créances et dettes qui sont devenues certaines dans leur principe et dans leur montant au cours de l’exercice comptable, même si ce montant n’est payable qu’ultérieurement. Il s’agit du principe des « créances acquises et des dettes certaines » énoncé à l’article 38.2 du CGI. En d’autres termes, les loyers même non encaissés doivent être déclarés.

Une fois l’IS acquitté la société aura en trésorerie un résultat net net, c’est-à-dire net de charges et net d’impôts.

L’assemblée générale pourra alors choisir de conserver ce montant en trésorerie ou de procéder à la distribution de dividendes. En cas de distribution les associés seront taxés suivant le taux d’imposition des dividendes.

Pour déterminer l’amortissement comptable en SCI à l’IS la construction doit être scindée en autant de composants que d’éléments appelés à être remplacés.

Sont considérés comme composants les éléments principaux d’une immobilisation corporelle (terme comptable). Ces composants doivent satisfaire cumulativement aux deux conditions suivantes (PCG article 214-9, CGI ann. II, article 15 bis) :

- Ils doivent avoir une durée réelle d’utilisation différente de celle de l’immobilisation à laquelle ils se rattachent;

- Ils doivent être remplacés au cours de la durée réelle d’utilisation de l’immobilisation corporelle à laquelle ils se rattachent.

La partie non décomposée de l’immobilisation est appelée la structure. Pour les immeubles la structure est composée du gros-oeuvre.

Le saviez vous ?

Composants et structures doivent absolument faire l’objet d’un plan d’amortissement distinct sur le plan comptable comme sur le plan fiscal (CGI, ann. II, article 15 bis, II 2°).

Prenons un exemple, volontairement très simplifié.

Une société est propriétaire d’un appartement:

- Loyer mensuel : 1.000 € (soit 12.000 €/an);

- Total des charges de toutes natures : 3.000 €;

- Amortissement : 4.000 €.

- Résultat net : 5.000 € (12K€ – 7K€).

La société sera imposée à 15% (jusqu’à 38.120 €) : soit 750 €. La trésorerie nette après impôts de la société sera donc de 4.200 € (5.000 € – 750 € )

Les associés peuvent décider de distribuer cette trésorerie. Ils peuvent également, s’ils le souhaitent laisser cette trésorerie dans la société.

Tout cela est bien intéressant mais alors quels sont les avantages que l’on trouve à la SCI à l’IS?

L’assujettissement à l’IS permet de déduire :

- on l’a dit, la charge fictive de l’amortissement, ce qui permet de payer moins d’impôts;

- les frais d’acquisition (frais de notaire, droits d’enregistrement ou encore les commissions versées à une agence immobilière);

- les travaux d’amélioration d’immeuble à usage commercial. Ce qui est interdit en SCI à l’IR comme nous l’avons évoqué dans un récent article.

Petit exercice en images :

L’assujettissement à l’IS permet également de structurer votre bien en holding. La holding est une société dont l’objet est de détenir (de l’anglais hold) des titres de participation. Une société holding peut également avoir une activité propre, liée ou non à celle de ses filiales. La holding est l’outil par excellence de structuration et d’optimisation du patrimoine puisque les distributions réalisées, pourront l’être en franchise d’impôt ou (quasi franchise). J’y reviendrai très prochainement…