Le montage en holding comporte de très nombreux avantages dont le premier est de créer une structure intermédiaire entre l’entreprise et le patrimoine privé de l’entrepreneur. La société holding a donc pour fonction de détenir (de l’anglais « hold ») des titres de participation. Elle peut éventuellement avoir une activité propre liée ou non à celle de ses filiales mais elle permet de structurer et d’optimiser le patrimoine de l’investisseur.

Avantage n°1 du montage en holding : le régime Mère-Fille

L’un des avantages du montage en holding est de permettre l’exonération des dividendes grâce au régime Mère-fille.

Qu’est ce que le régime Mère-Fille ?

Le régime Mère-Fille permet d’éviter que les bénéfices d’une filiale ne soient soumis à une double imposition. En effet, cette double imposition se manifesterait d’abord au niveau de la filiale, puis, en cas de distribution, au niveau de la holding.

Ainsi, la société mère peut recevoir les dividendes qui lui sont versés sans autre charge fiscale que celle de la réintégration d’une quote-part de frais et charges – ci-après « QPFC ». (CGI, art. 145 et 216).

Ainsi, les dividendes versés par la filiale sont retranchés du bénéfice de la holding déduction faite d’une QPFC est fixée à 5% du produit total des participations. Pour les dividendes versés entre des sociétés appartenant à un même groupe d’intégration fiscale, le taux de cette QPFC est fixé à 1%.

Existe t-il des spécificités pour les sociétés immobilières ?

Dans le domaine de l’immobilier certaines sociétés ne peuvent pas bénéficier du régime spécial. Il s’agit des :

- SICOMI (sociétés immobilières pour le commerce et l’industrie);

- SIIC (sociétés d’investissement immobilières cotées);

- SPPICCAV (sociétés de placement à prépondérance immobilière à capital variable).

Les produits distribués par ces sociétés à statut spécial sont exclues du régime car prélevés sur des bénéfices exonérés d’IS.

Pourquoi éviter l’imposition en nom propre?

Notons que le dirigeant d’une société opérationnelle qui veut investir dans l’immobilier va devoir procéder à une distribution de bénéfices. Cette distribution de bénéfice est alors imposée entre les mains du dirigeant.

En effet, depuis le 1er janvier 2018 ces revenus relèvent d’une imposition à taux fixe de 12,8%, auquel s’ajoutent les prélèvements sociaux (17,2%) pour un montant global de 30%. Cependant, si cette imposition est de principe, l’entrepreneur reste toujours en droit d’opter pour le barème progressif de l’impôt sur le revenu.

Très important. L’option est globale. Elle entraîne l’application du barème progressif de l’impôt sur le revenu à tous les revenus relevant normalement du PFU. L’investisseur ne pourra donc pas combiner PFU pour certains revenus et barème progressif pour d’autres. En cas de doute n’hésitez pas à vous faire conseiller par un avocat fiscaliste.

Ce montage permettra à l’investisseur d’utiliser les bénéfices de la société opérationnelle pour bâtir son patrimoine immobilier en franchise d’impôts.

Comment opter pour le régime Mère-Fille ?

L’option pour le régime est annuelle. Aucun formalisme n’est nécessaire pour réaliser l’option. Il suffit d’indiquer l’option en la mentionnant sur la liasse fiscale (BOI-IS-BASE-10-10-10-10 n°30).

Quelles conditions doit respecter la filiale ?

Forme juridique. Le régime Mère-Fille s’applique quelque soit la forme juridique de la filiale distributrice. Cependant, la grande majorité des holding prenne la forme d’une SAS ou SARL pour les raisons suivantes :

- responsabilité des associés;

- possibilité d’exercer une activité commerciale;

- imposition nécessaire à l’impôt sur les sociétés.

Siège social. Peu importe le lieu d’implantation de son siège social. Toutefois, les distribution réalisées par des sociétés établies dans des Etats ou Territoires non coopératifs sont exclues sauf exceptions.

Substance économique. Pour bénéficier du régime spécial, la filiale doit avoir une substance économique. En effet, l’administration n’hésite pas à remettre en case le régime spécial pour ce motif. Elle le fait sur le fondement de la procédure de répression des abus de droit (LPF, L64).

Deux cas expliquent généralement l’application de ce fondement :

- chaque fois que la création d’une filiale est purement fictive;

- lorsque la création de la filiale a pour objectif de transformer des produits qui auraient normalement été soumis à l’IS en France en dividendes éligibles au régime de faveur.

Nature des titres. Les titres doivent être détenus en pleine propriété ou en nue propriété. Les titres détenus en usufruit sont exclus.

Niveau de participation. La Holding doit détenir au moins 5 % du capital de sa filiale. Pour apprécier ce pourcentage, il faut se placer à la date de mise en paiement du dividende.

Obligation de conservation des titres. Les titres doivent être conservés pendant 2 ans. Lorsque cette obligation n’est pas respectée, la holding doit régulariser dans les 3 mois de la cession. Elle doit reverser au Trésor une somme égale au montant de l’impôt dont elle a été exonérée (+ intérêts de retard).

Avantage n°2 du montage en holding : le régime de l’intégration fiscale

L’un des autres avantages du montage en holding est de permettre la compensation des résultats comptables.

Qu’est ce que l’intégration fiscale ?

Le groupe fiscalement intégré peut être constitué par la société holding avec plusieurs de ses filiales si elle détient au moins directement 95% du capital social.

Définition. Un des avantages de créer une holding est d’avoir un impôt sur les sociétés consolidé au niveau de la holding. Cela permet de lisser l’impôt sur les sociétés en calculant l’impôt par rapport aux bénéfices et déficits de toutes les sociétés du groupe. Dans cette hypothèse, chaque société fera sa propre comptabilité. Cependant, les résultats de chaque société finiront par remonter au niveau de la holding.

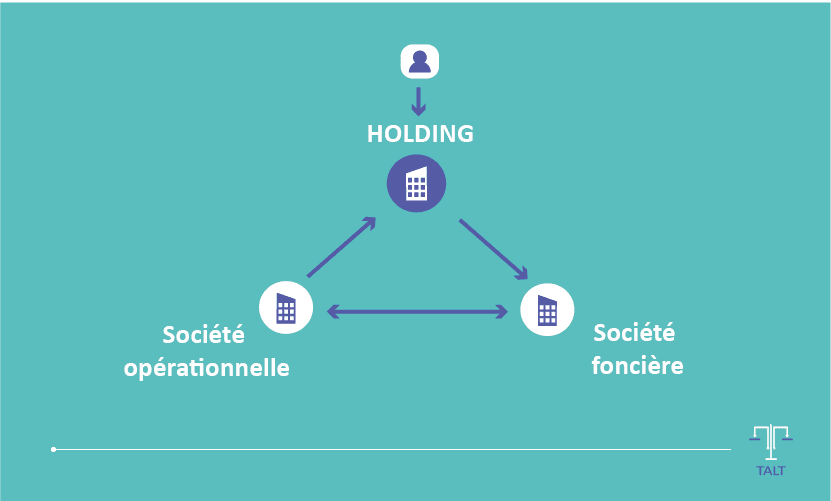

Exemple. Dans l’exemple suivant, la holding est un associé au sein de la SCI imposée à l’impôt sur les sociétés tout comme au sein de la société opérationnelle (autrement appelée « société d’exploitation »).

Le montage en holding permet donc d’optimiser l’impôt sur les sociétés grâce à l’intégration fiscale.

Avantage n°3 du montage en holding : les conventions de trésorerie

L’un des autres avantages du montage en holding est de permettre une meilleure circulation des fonds dans le groupe.

Comment circule l’argent entre les sociétés du groupe ?

En l’absence de groupe, impossible de faire circuler la trésorerie entre une société opérationnelle et une société immobilière. Pourtant, lorsqu’un investisseur est à la tête de plusieurs sociétés, il peut arriver que certaines aient besoin de trésorerie là où d’autres ont en trop.

Il existe donc la possibilité de gérer les flux grâce aux conventions de trésorerie (autrement appelée « convention d’omnium »).

Ces conventions permettent de :

- faire circuler l’argent;

- faire des avances à des sociétés du groupe;

- réaliser des prêts rémunérés entre les sociétés du groupe.

Concernant le dernier point relatif aux prêts rémunérés, la rémunération peut être « participante ». Cela veut dire que la rémunération du prêt sera fonction des résultats de la filiale bénéficiaire du prêt (Code monétaire et financier art. L313-17)

Ces conventions permettent également d’apporter une aide à des sociétés d’un groupe qui ont à faire face à un besoin de financement.

Comment se manifestent concrètement ces schémas d’optimisation ?

Ces schémas d’optimisation de la trésorerie sont parfois ponctuels. De plus, ils peuvent parfois intervenir uniquement entre telle ou telle société d’un groupe.

En application de ce type de convention, la holding peut être chargée de centraliser la trésorerie. En d’autres termes, collecter, distribuer ou placer les fonds disponibles.

Enfin, la holding permettra également de centraliser toutes les dépenses générées par l’investisseur et liées :

- à la conduite de la politique du groupe;

- au contrôle de ses filiales;

- à la fourniture de services administratifs, juridique et immobiliers.

Pour conclure, le montage en holding peut également avoir comme objectifs :

- optimiser financièrement et fiscalement les prises de participation dans des sociétés appartenant au même groupe;

- ajuster les pouvoirs de chacun dans une société d’exploitation;

- rendre liquides les actions d’un groupe par la cession des titres de la holding.